2022年1月に改正された電子帳簿保存法(以下、電帳法)により、すべての事業者や企業は電子データ化へ対処する必要がありました。しかし、2022年12月16日に公表された「令和5年度 与党税制改正大綱」では、電子帳簿保存法へ対応すべき要件が緩和されています。

こうした変更点も含めて、電帳法に対処するためのシステムとしてオススメなのが、Googleドライブです。この記事では、改正された電帳法の変更点や対処の仕方、Googleドライブでの具体的な管理手順について、最新情報を詳しく解説します。

電子帳簿保存法、与党税制改正大綱に関するページはこちら

アイピアのGoogleDrive連携で電子帳簿保存法の対応が可能!詳しくはこちら

電帳法で何が変わる?

2022年1月改正された電帳法は、すべての事業者が対処しなければなりません。そもそも電帳法とは何なのか、対象となる書類やいかに保存すべきなのかを改めて確認していきましょう。

そもそも電子帳簿等保存制度とは?

電子帳簿等保存制度とは国税関係の帳簿や書類を、紙上だけでなくデータ上でも保存を可能にした制度です。

この制度の目的は、事業者たちが帳簿や書類を保存する際にかかる負担を軽減させることです。ただし書類等をデータで保存する際、改ざんなどの不正行為が行われる可能性がありますよね。こうした不正を防止するために、電子データの保存方法について必須となる条件がしっかりと設けられています。

電子データを保存するための要件は、電子帳簿保存法の中で細かく決められています。事業者たちは、この要件に従って電子データを保存する必要があります。

電子帳簿等保存制度にどんなメリットがある?

電子帳簿等保存制度には、以下のような3つのメリットがあります。

- 業務効率を改善できる。

- コスト削減につながる。

- 多様な働き方を実現できる。

今までの経理担当者は、わざわざ出勤して請求書等を整理しなければなりませんでした。また、経営状況をリアルタイムで把握しづらい点や大切な書類・データをすぐに探しにくいといった点なども問題とされていました。

電帳法を取り入れることで、こういった複雑な経理業務へのデジタル化が進み生産性の向上に繋がるのです。

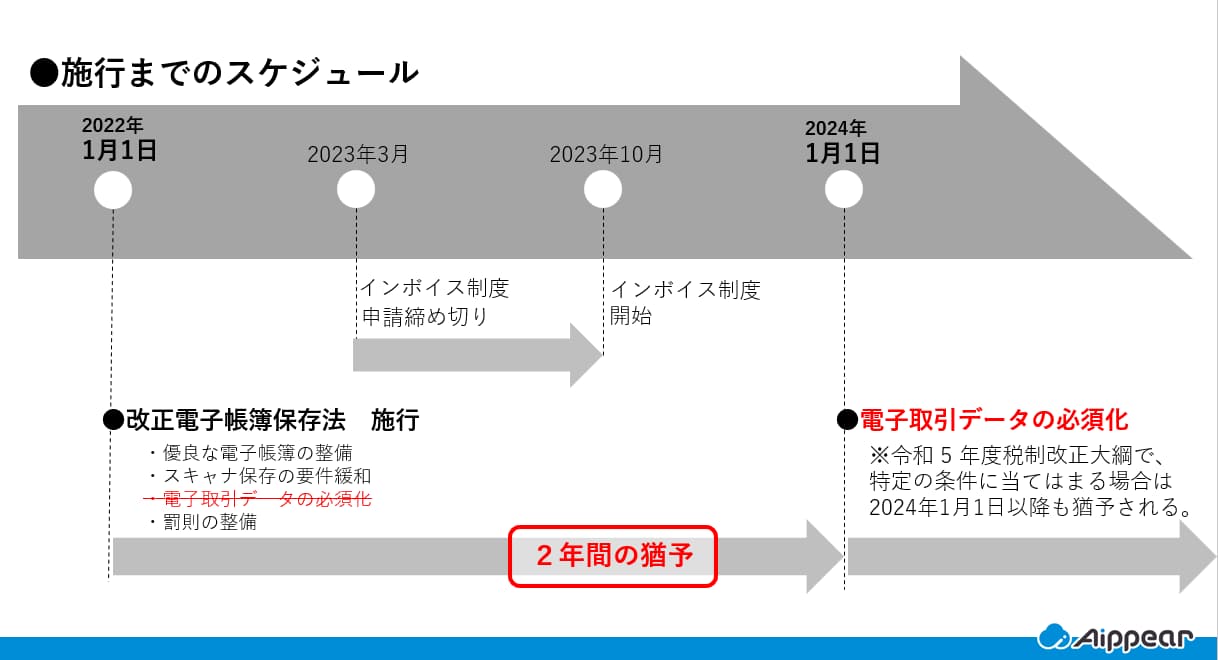

施行までのスケジュール

令和3年度の税制改正で、2022年1月1日から改正電子帳簿保存法の施行が決定されました。

しかし令和4年度に行われた税制改正では、改正電帳法の中の「電子取引の取引情報に係る電磁的記録の保存義務化」において、「2022年1月1日~2023年12月31日」の2年間が猶予期間として設けられます。事業者たちが電帳法の対応への準備を進めるように、こうした猶予が与えられました。

そして令和5年度の税制改正で、更なる改正電帳法の見直しが行われます。この税制改正で、2024年1月1日以降も特定の条件をすべて満たしていれば、引き続き電子保存の義務化が猶予されることとなりました。

しかし上の図の通り、この時期はインボイス制度の準備期間とも重なるため、早めの対処が必須です。

インボイス制度に関連する記事はこちら

違反したらどうなる?

2024年1月以降、もしも電子帳簿をきちんと管理や保存ができていないとどうなるでしょうか?

電帳法に違反した場合、「青色申告の承認取り消し」「会社法による過料」「追徴課税」等の罰則を受ける可能性があります。

青色申告の承認取り消し

青色申告とは、一定水準を満たした記帳ができており正しい申告をする人が、所得金額の計算などについて有利な取扱いを受けられる制度です。

ただし青色申告の制度を受けるためには、「優良な電子帳簿」の必須条件を満たさなければなりません。まず、その年すべての事業に関わる仕訳帳などを「優良な電子帳簿」の必須条件に沿って保存します。そして、決められた期限までに届出書を提出して承認を受けることで、青色申告制度を利用できるのです。

そのため、正しい方法で書類等を管理できていなかった場合は、青色申告の承認が取り消される恐れがあります。

電子帳簿保存法に関する詳しい資料はこちら

しかし国税庁は、この発表後すぐに青色申告の取り消しについて「取引内容が正しく記載されており電子データ以外からも確認できる場合は、ただちに青色申告が取り消されるものではない」と補足で明記しています。

このことから、すぐに青色申告が取り消されるような事態になることは少ないでしょう。ただ、電子帳簿を正しく管理するに越したことはないため、必ず書類ではなく電子データ化して保存するようにしましょう。

電子帳簿保存法に関する詳しい資料はこちら

会社法による過料

電帳法の他にも、会社には必ず守るべき法律がたくさんあります。

そのうちの一つである会社法では、第976条で帳簿や書類の記録・保存についての規定があり、適切に書類等を管理できていなかった場合は100万円以下の過料が科せられます。

重加算税

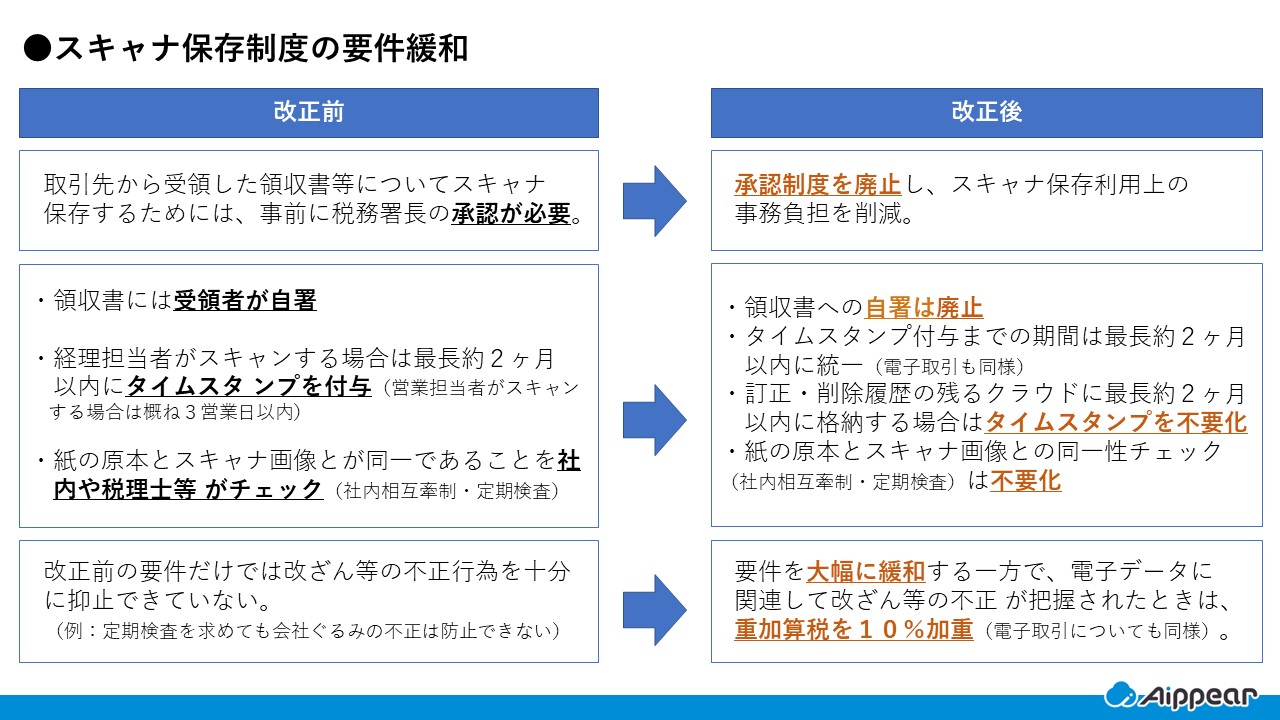

今回の改正で、不正があった場合に重加算税が10%加重されるようになりました。

つまり、データの改ざん等の不正行為が把握された場合、通常の35%の重加算税に10%加重された45%が罰則として課税されることになるのです。

ただし、この重加算税に関しても23年12月末まで猶予期間があるため、すぐに罰則されるというわけではありません。適用が始まる2024年1月までに、しっかりと準備しておくことが大切です。

電帳法の対象書類は?

電帳法の対象書類は、大きく「国税関係帳簿」と「国税関係書類」、「電子取引」の三つに分けることができます。

「国税関係帳簿」には仕訳帳や総勘定元帳などが含まれ、「国税関係書類」には、決済・取引関係書類が含まれます。また、電子的に取引された書類等は「電子取引」と呼ばれます。

3つのデータ保存方法について解説

これらの書類は、「電子帳簿等保存」「スキャナ保存」「電子取引」の3つの方法に分けてデータを保存します。それぞれどういった仕組みなのか、以下で詳しく説明していきます。

電子帳簿等保存とは?

電子帳簿等保存とは、上述した「国税関係帳簿・書類」のうち、あるポイントを抑えた書類については、電子データのまま保存できる制度のことをいいます。

そのポイントとは、

- 自分たちで最初の記録から一貫して作成している

- 電子計算機を使用して作成している

の2点です。

この電子帳簿等保存は、任意の制度になっているため、必ず対処しなくてはならないものではありません。取り入れたい企業のみが対処するものとなります。

スキャナ保存とは?

スキャナ保存とは、紙で受領・作成した対象書類をスキャンし、電子データとして保存できる制度のことをいいます。

指定された必須条件を満たせば、紙のままではなくスマホやスキャナで読み取った電子データの形式で保存が出来るのです。

スキャナとは、以下の必須条件が揃った書面を電子データに変換する入力装置のことです。

- 解像度:200dpi(A4サイズで約387万画素相当)以上による読み取りができる

- 色調 :カラー画像による読み取りができる

対象となる書類は、自社が発行、または相手とやり取りした取引関係書類になります。

スキャナ保存に関しても、任意の制度になっているため必ずすべての企業が対処すべきものではありません。自社の運用に合うかどうかを考えて、スキャナ保存に対処するか判断してください。

電子取引とは?

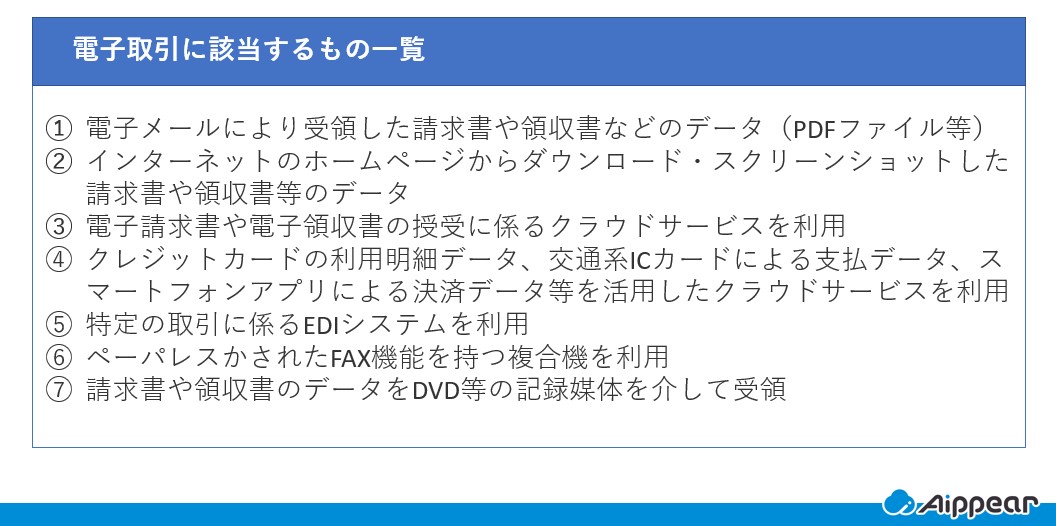

電子取引とは、電子データを用いて請求書等のやり取りを行った場合、その取引情報はデータで保存することが必須になる制度をいいます。

電子データを用いたやり取りは、具体的に以下のようなものが当てはまります。

電子帳簿保存法に関する詳しいページはこちら

このように、メール等に添付された取引データはもちろんですが、スクリーンショットやスマホアプリ決済も電子取引に含まれるため注意しましょう。

スキャナ保存や電子取引の詳しい保存要件については、以下の章で解説しています。

改正電帳法の2つの重要な変更ポイント

改正電帳法では、手書き書類を電子上で保存する条件が緩くなった一方で、電子上でやり取りしたデータ情報の書面保存が廃止されました。この対応について2年間の猶予期間があるため、2024年1月1日以降すべての事業者が対応しなければなりません。

この改正の中でも、特に重要な「スキャナ保存制度の必須条件が緩められる」と「電子取引で扱うデータの取引情報を紙で保存できなくなる」の二点の変更点に絞って、詳しく解説します。

1つ目:スキャナ保存制度の必須条件が緩められる

一つ目のポイントは、スキャナ保存制度の必須条件が緩められることです。

このように、今まで複雑だった手続きのほとんどが廃止・不要化されました。そのため、スキャナによる書類・データの保存化がより現実的になったのです。

スキャナ保存は選択制であるため、必ず行わなくてはならないものではありません。しかし、書類の保管時で生じていた紛失リスクの低下やいつでもどこでも資料を確認できるというようなメリットがあります。

スキャナ保存を取り入れたい企業は、

- スキャナ保存制度に対処したサービスを利用する。

- 事務処理マニュアルやスキャナ保存規定を整備する。

の2点を抑えることがポイントです。

2つ目:電子取引でのデータ情報の書面保存が廃止

二つ目のポイントは、電子上でやり取りしたデータ情報の書面保存が廃止されたことです。例えば電子データを用いて請求書などのやり取りを行った場合、その取引情報を紙へプリントアウトしたとしても、帳票を保存したことにはならないのです。

電子取引であつかったデータ情報は、決められた必須条件をしっかり満たした状態で保存しなければなりません。では、具体的にどのような必須条件を満たせばいいのでしょうか?

電子取引でのデータ情報を正確に保存するための必須条件

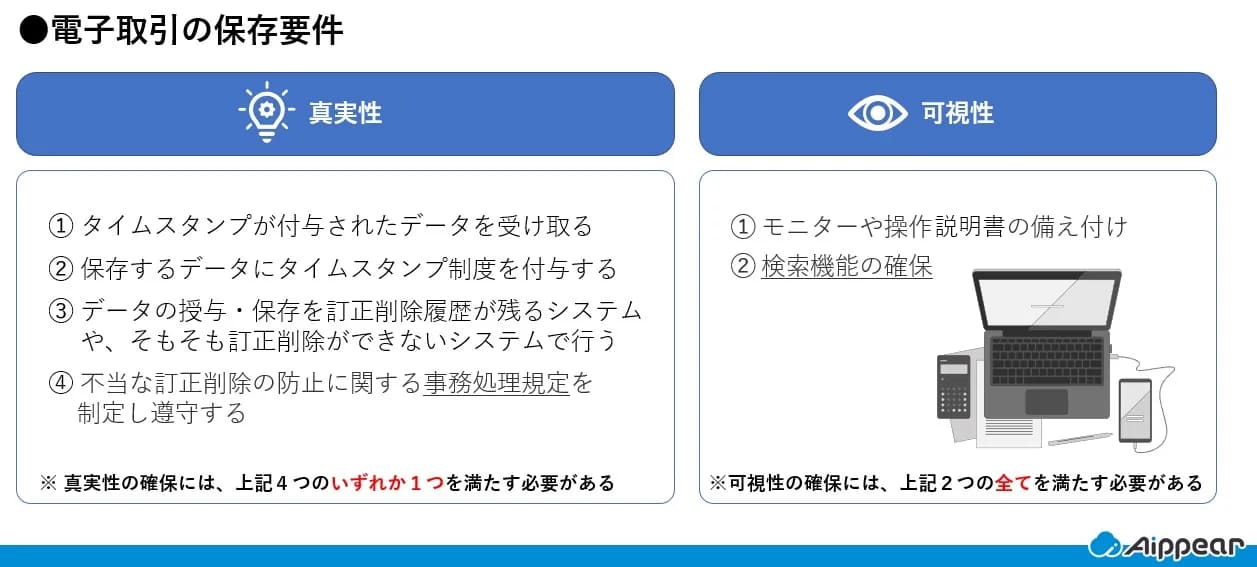

電子データを制度で定められたとおりに保存するには、「真実性」と「可視性」の二つをそれぞれ満たさねければなりません。

2023年12月末までに行う電子取引は、今までと同じように紙でプリントアウトして保存・提出しても問題ありません。その代わり2024年1月からは、電子データを保存する際にこれらの必要な条件を揃えることが不可欠となります。

事務処理規程とは

事務処理規程とは、自社で電子データを保存するときの管理・保存ルールを書類としてまとめたものです。これは、「真実性」の確保を目的として使われます。

つまり、真実性を確保するためには訂正削除機能やタイムスタンプ付与のあるシステムを使わなくてもよいということです。事務処理規定を作成し、運用することで対処が可能です。

事務処理規定を作成する場合は、国税庁が公表しているフォーマットに沿って記載していくことをオススメします。

電子帳簿保存法に関する詳しいページはこちら

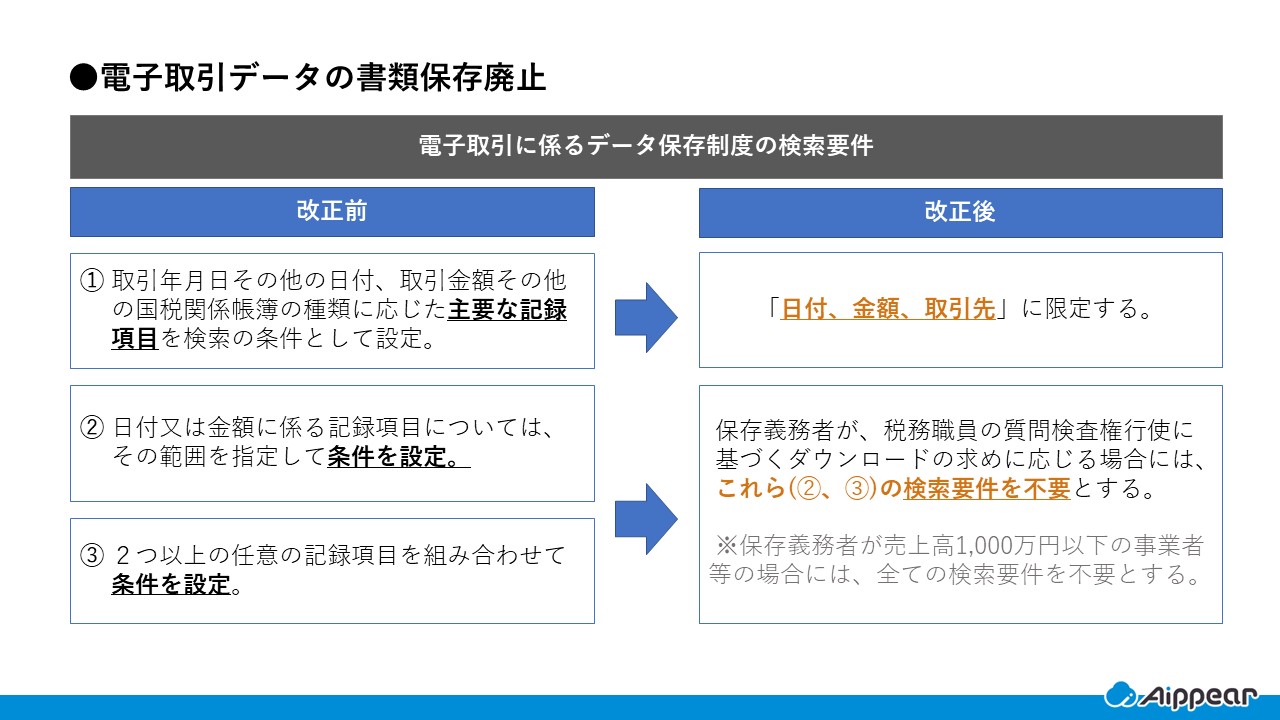

検索機能を確保するための条件

「可視性」を満たすための条件をそろえるには、必ず指定された検索機能にそって設定しなければなりません。

検索機能を指定の条件に揃えるには、以下の3つを全て満たすことが必要です。

- 日付、金額、取引先の3つの項目で検索ができること

- 日付、金額は範囲を指定して検索ができること

- 二つ以上の任意の記録項目を組み合わせて、検索条件を設定できること

ただし三つ目の条件における、記録項目の組み合わせはAND検索のみで問題ありません。OR検索までは求められていないため、ひとまずAND検索ができるよう設定しておけば大丈夫です。

また、令和5年度の税制改正でこの「検索機能を確保するための条件」が大きく緩和されました。税務調査で必要となる書類を提出する場合、以下の条件に該当する対象者は「検索要件」への対応すべてが不要になります。

- 売上高が5,000万円以下

- 電磁的記録における出力書面の提示や提出ができる

どのように対処すればよいか

上で述べたような「真実性」や「可視性」を確保するためには、一体どのような対処をすればよいのでしょうか。

これらについての具体的な対処手順や、電帳法に対する社内の具体的な対処ステップについて詳しく解説します!

真実性の確保への対処法

「真実性」を確保するための具体的な対処法は、主に3つです。

「真実性」確保への3つの対処法

- 訂正削除機能の残るシステムを利用

- 事務処理規定の作成

- タイムスタンプを付与できるシステムを利用

タイムスタンプ付与できるシステムの導入は、初期費用が高くなってしまいます。

そのため、なるべく費用を抑えて「真実性」を確保したい場合は、訂正削除機能の残るシステムを利用や事務処理規定の作成することをオススメします!

可視性の確保への対処法

「可視性」を確保するための具体的な対処法は、主に2つあります。

一つ目が、操作マニュアルの備え付けです。

「可視性」を確保するために、モニターや操作説明書の設置が義務付けられています。マニュアルを用意すると同時に、モニターの設置も忘れず行いましょう。

二つ目が、検索機能を確保する対処です。

具体的には、以下のような対処法があります。

「検索機能」確保への3つの対処法

- 表計算ソフトなどで索引簿を作成する

表計算ソフト等に入っている索引簿を作成することで、ファイルと関連付け検索できるようにします。 - 規則性を持ったファイル名で保存する

データのファイル名を付ける際、「日付・金額・取引先」を規則性をもたせて保存する。それにより、ファルダの検索機能が活用できます。 - 検索要件に対処した専用システムを利用する

検索要件を満たしたソフトウェアには、認定マークが付与されています。

これらを実施することで、真実性や可視性への対処が可能となります。

社内で実践すべき4つの対処ステップ

電帳法に対処するために、会社はどう取り組んでいけばいいのでしょうか?具体的なステップについて詳しく解説していきます。

Step1 業務上の課題を整理する

1つ目のステップは、業務上の課題を整理することです。自社の現状を分析し、「どのような機能が必要なのか」という課題を洗い出しながら必須となる条件を定義していきます。

また、関係者間で認識のずれが生じないように、理解の一致を図りながら進めることも重要です。

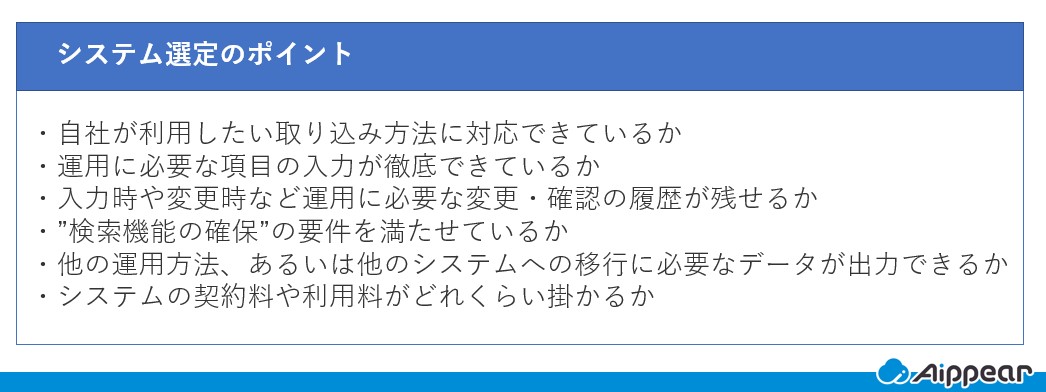

Step2 システムの選定をする

2つ目のステップは、システムの選定をすることです。自分の会社にとって必須となるシステムは、会社の規模や従業員数、また使用目的によってもそれぞれ異なります。そのため、業務課題の整理をして出てきた課題を解決できるようなシステムを選定しなくてはなりません。

下の図のポイントを参考に、自社に合ったシステムを選定しましょう。

市販の専用ソフトウェアを使ったとしても、必ず自社に合うシステムであるとは限りません。現行のシステムと連携できるかどうかなど、しっかり比較検討を行うことが必須です。

Step3 社内オペレーションを整備する

3つ目のステップは、社内オペレーションを整備することです。

新しい管理制度を取り入れる場合、全従業員に周知、教育しましょう。運用開始したにも関わらず管理できる人が誰もいないといった状態を避けるためにも、期間的に余裕をもってマニュアルの整備や説明会を行わなければなりません。

Step4 運用スタート

最後のステップは、システムの運用を開始することです。例えば運用開始前には想定できていなかった問題への対処法など、運用後に発見した課題を整理していきます。

また、法令をしっかり守れているかどうかを検証し、重大な問題が見つかった場合は必須となる条件を満たす機能を追加するなど早急な対処が必要です。

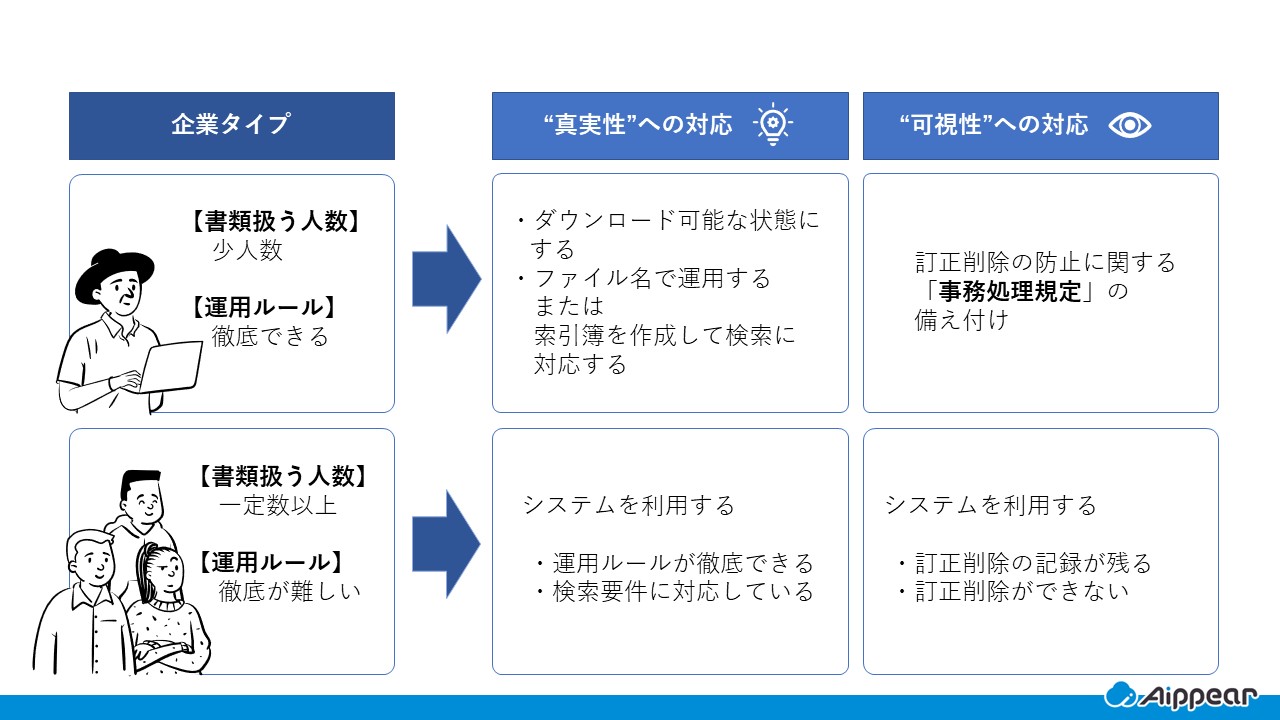

企業タイプ別!おすすめの対処法

電帳法の対処について説明してきましたが、企業の規模によっても大きく変わってくるためなかなか難しいと思います。そこで、企業の組織体制や人数に合ったそれぞれオススメの対処法をご紹介します!

企業タイプごとの対処法

少人数で運用ルールが徹底できる企業では、市販システムを使う必要はありません。Googleドライブ等のクラウドでも管理できるため、元々自社で利用している会社は導入もしやすくてオススメです。

JIIMA認証とは?

JIIMA認証とは、公益財団法人日本文書情報マネジメント協会が市販のソフトウェア等に与えた認証のことです。この認証は、電帳法の法的要件を満たしていると判断されたもののみ与えられます。

そのため、電帳法を深く理解していなくてもJIIMA認証のあるソフトウェアを適正に使うことで、法令に準拠して税務処理業務を行うことが可能です。

その一方で、電子取引データの保存は専用システムやソフトウェア等を使用せずとも対処できます。もちろん、認証済みシステムを使うと保存や検索がより効率的にできるといったメリットもあるため、どのようなシステムを自社に取り入れるべきか、しっかり検討したうえでお探しください。

Googleドライブでの具体的な管理手順

様々なデータやファイルをGoogleドライブで管理している企業も少なくないでしょう。このような現行のシステムで電帳法に対処することができれば、かなり手間を省くことが出来ます。ここでは、Googleドライブでの具体的な管理手順について解説していきます。

Googleドライブでも対処できるの?

電子帳保存法の対処として、Google Worlkspaceの一つであるGoogleドライブを活用することは可能です。

Google Workspaceの一部機能は、JIMA認証製品として登録されています。つまり、事務処理規程や命名規則、権限管理などの社内運用ルールを整備すれば、電帳法の法的要件を満たしていると判断され、Googleドライブでも対処できるのです。

ただし、2022年1月版以降の商品のみの登録となっているため、今お使いのバージョンが対象内であるかどうかしっかり確認してくださいね。

JIMA認証製品に関するページはこちら

もっと詳しいGoogleドライブでの管理法と手順

Googleドライブで必要な具体的な管理方法について資料を配布しております。

電子帳簿保存法対応予定!『建築業向け管理システム アイピア』

アイピアは建築業に特化した一元管理システムであり、顧客情報、見積情報、原価情報、発注情報など工事に関する情報を一括で管理できるため、情報集約の手間が削減されます。

さらに、アイピアはクラウドシステム。外出先からでも作成・変更・確認ができます。

アイピアはここが便利!6つのポイント

まとめ

さて、今回の記事では電帳法改正の変更ポイントや対処の仕方、Googleドライブでの具体的な管理手順について解説してきました。2024年1月以降、電子取引データを紙で保存する方法は認められなくなりました。

他にも「スキャナ保存制度の必須条件が緩められること」や「電子取引でのデータ情報の書面保存が廃止」など、重要な改正事項へ対処することが求められます。

また、インボイス制度(2023年10月開始)と電帳法改正(2024年1月完全施行)は時期が連続しているため、請求書の発行・保存フローを統合的に設計することが重要です。

その対処策のうちの一つとして有効なのが、Googleドライブです。Googleドライブを活用することで、コストを抑えて効率よく電帳法に対処することができます。皆さんもこの機会にぜひ、取り入れてみてはいかがでしょうか。

電子帳簿保存法に関する記事はこちら

インボイス制度に関する記事はこちら

“社内のデータを一元管理”工務店・リフォーム会社が選ぶ!