工事を請け負う際に取り交わす工事請負契約書は、多くの場合、印紙税の課税文書です。

貼付位置や消印の要件、原本2通作成時の扱い、記載金額と税額の関係を正しく押さえないと、余計な負担や過怠税のリスクにつながります。

本記事では、収入印紙の基礎と軽減措置、区分記載による税額判定、電子契約の非課税、納付・還付の実務までを、建設業の契約現場で起こりがちな疑問に沿ってわかりやすく整理します。

さらに、負担者の考え方や共同作成時の連帯納付義務、変更・補充契約書、設計事項を併記した場合の軽減適用可否など、網羅的にご紹介します。

収入印紙とは

収入印紙とは、契約書のような課税文書に貼付する、印紙税を支払ったことを証明する証票のことを意味します。

しかし、収入印紙を購入し契約書に貼付するだけでは、印紙税を支払ったことになりません。

収入印紙を使いまわしていないことを証明するため、印紙と台紙にまたがる「消印(押印または署名)」をしなければいけません。

また不正防止の為、鉛筆やシャープペンなど消せる筆記具・斜線・「印」の記号のみは不可です。

契約書における収入印紙の役割

普段収入印紙を目にするのは、5万円以上の領収書ではないでしょうか。

契約書では、1万円以上の契約の場合、収入印紙を貼り消印する必要があり、その印紙税の幅は200円~60万円に上ります。

契約書は課税文書に該当し、記載金額に応じた印紙税が課されます。印紙税の納付は取引の適否を担保する制度ではなく、課税のための制度です。

つまり、取引金額の区分に応じて定額の印紙税が課されます。

収入印紙の貼り方

収入印紙の貼る場所に決まりありませんが、基本的に左上の空いているスペースに貼り付けます。文書の作成者・代理人・従業員等の押印または署名による消印が必要です。

消印とは

収入印紙の再使用を防ぐことを目的とします。

手数料や税金をきちんと納付していることを証明するために、印紙と台紙のどちらにも印がまたがるように押印します。

消印は印章だけでなく署名でもよい

消印に使用するハンコは文書で使用したハンコでなくても大丈夫です。氏名、名称、日付、役職名、名称などが書かれたゴム印を使用することも可能です。

また、署名の場合でも氏名や通称、称号であっても問題ありません。

消印は収入印紙の再使用を防ぐことを目的とするため、すぐに消すことができる鉛筆やシャープペンシルではなくボールペンのように消えない筆記用具を使用しましょう。

また、斜線や「印」という文字を書くだけでは消印とは見なされないので注意が必要です。

収入印紙は誰が負担するのか

印紙税法では収入印紙代は文書の作成者が負担すると定められています。契約者当事者のどちらか、または双方が支払わなければならないということです。

契約書をそれぞれ保管することが多いため、二通作成する場合には自社が保管する用の印紙代を負担することが一般的です。

連帯納税義務はありますが必ず5対5である半分を負担しなければならない決まりはありません。負担割合は自由ですので、トラブルにならないように確認しておくといいでしょう。

印紙税法第三条(納税義務者)

1 別表第一の課税物件の欄に掲げる文書のうち、第五条の規定により印紙税を課さないものとされる文書以外の文書(以下「課税文書」という。)の作成者は、その作成した課税文書につき、印紙税を納める義務がある。

2 一の課税文書を二以上の者が共同して作成した場合には、当該二以上の者は、その作成した課税文書につき、連帯して印紙税を納める義務がある。

引用元:印紙税法 | e-Gov法令検索 – 電子政府の総合窓口e-Gov イーガブ

複数人で契約する場合には誰の消印が必要か

消印の目的は印紙の再使用を防ぐこととされているため、たとえ複数人で契約する場合であっても消印は作成者のうちいずれか1名で足ります。

つまり、二人で契約書を作成した場合には二人とも消印をしても、一人だけであっても問題ないということです。

収入印紙はコンビニや郵便局で購入することができます。コンビニで販売されている収入印紙は200円までのことが多いため、それ以上の金額であれば郵便局に行く必要があります。

印紙税の軽減措置

課税文書は20種類に分けられており、工事請負契約書は第2号文書に当たります。

工事請負契約書は、平成26年4月1日から令和9年3月31日までの期間に作成される100万円を超える契約に関して、租税特別措置法により、税率が引き下げられる軽減措置が講じられています。

また、この軽減措置は、工事金額の増額といった変更で作成される「変更契約書」や請負内容の追加等で発行される「補充契約書」にも適用されます。

印紙税をおさめないとどうなるのか

工事請負契約書は課税文書であり、収入印紙を貼付し消印し、印紙税を納めなければいけないとお伝えしてきました。

では、工事請負契約書のような課税文書に収入印紙を貼付せず、印紙税を納めなければどうなるのか説明します。

契約は有効である

もし、収入印紙を貼付し忘れて印紙税を納めなかったとしても、契約自体は無効にはなりません。

これは、収入印紙を貼付していなかったことによる印紙税法の違反にあたり、契約内容の違反にはなりません。

よって、契約書に収入印紙が貼付されていなかったことは、課税文書であるのに納税を行わなかったという納税の違反であり、契約は有効とされます。

印紙税法の違反によるペナルティ

収入印紙を貼付せず、税務調査で印紙税を納税していないことが発覚した場合、過怠税が課せられます。

本来納めるべきであった印紙税とその印紙税の2倍の金額が発生するため、合計3倍に相当する金額を過怠税として支払わなければいけません。

もし、収入印紙の貼り忘れに気づき、税制調査が行われる前に、印紙税の不納付を申し出た場合は、1.1倍に過怠税が軽減されます。

よって、貼り忘れに気づいた際は、早めに自主的に申告することで重いペナルティを避けることができます。

また、収入印紙は貼付したが消印を行わなかった場合にも、ペナルティが発生します。

消印がされていなかった場合は、消印をしなかった契約書にかかる印紙の額面分が過怠税として課せられます。

印紙税の節税方法

印紙税は、軽減措置が行われていますが、請負にかかる金額が大きければ大きい程、高額になってきます。

ここでは、印紙税の節税方法をお伝えします。

工事請負契約書に関する記事はこちら

税抜き表示にする

印紙税は基本的に、消費税を含む契約書に「記載された金額」をもとに金額が決定されます。

しかし、合計金額とは別に消費税を分けて記載していると、税抜の金額をもとに印紙税を判断することができます。

具体的な例は以下の通りです。

請負金額の合計が1000千万円で消費税が80万円の契約書

- 消費税を分けなかった場合(税込合計のみ記載)

請負金額:1,080万円

印紙税:(軽減税率適用時の区分により)1万円 - 消費税を分けた場合(本体と消費税を区分記載)

請負金額:1,080万円 消費税等:80万円 合計金額:1,080万円

印紙税:5千円

このように、消費税を分けて記載することで、1万円の印紙税が5千円に節税することができます。

設計請負を区別せず作成する

租税特別措置により軽減税率が講じられているのは、工事請負契約書のみです。

よって、設計請負契約書を作成した場合、工事請負契約書より高額な印紙税を納税しなければいけない可能性があります。

建設工事の請負契約に基づき作成される契約書で、設計項目を併記している場合は、契約書全体が軽減対象になり得ます。設計のみの独立した契約書は軽減対象外です。実体に沿った契約形態とすることが前提です。

具体的な例は以下の通りです。

工事請負契約書にかかる印紙税:3万円

設計請負契約書にかかる印紙税:2千円

印紙税の合計:3万2千円

工事請負契約書に設計請負契約書を併記した時の印紙税:3万円

このように工事請負契約書に併記することで、設計請負契約書の印紙税を削減できます。

電子契約

印紙税は紙の文書に課税されるため、電磁的記録(電子契約データ)は課税文書に該当せず印紙税は不要です。

そのため、契約書を作成する機会が多い方は、電子契約書を活用することで印紙税にかかるコストをカットすることができます。

工事請負契約書のテンプレートはこちら

印紙税の納付方法

続いて印紙税の納付方法をご紹介します。

収入印紙の貼付

上記で紹介している収入印紙を貼り付ける一番主流な納付方法です。

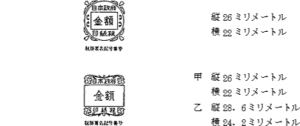

税印押なつによる納付の特例(税印押なつ機)

収入印紙を貼付する代わりに税印を押す方法です。あらかじめ印紙税を現金で納付し、税印押なつ機で税印を押します。

税印に印紙税額が表示されないため、印紙税額が作成時になってみなければ確定しないような場合には認められないため注意が必要です。

認められない条件

引用元:税印押なつによる納付の特例 | 国税庁

- 請求に係る課税文書に課されるべき印紙税額が当該課税文書の記載金額によって異なる場合で、かつ、当該記載金額が明らかでないとき

- 請求に係る課税文書が、当該請求の時点においては課税物件表のいずれの号の文書に該当するものであるかが明らかでない場合

- 請求に係る課税文書が、税印を明確に押すことのできない紙質、形式等である場合

- その他印紙税の保全上不適当であると認められる場合

税印押なつ機を取り扱っている税務署に関してはこちらをご覧ください。

印紙税納付計器による納付印

収入印紙の代わりにスタンプで印紙税を納付する方法です。

あらかじめ税務署長に「印紙税納付機器設置承認申請」をし、承認されたのち印紙税納付機器を購入設置します。そのうえで印紙税を現金で事前に納付し、納付額に合わせてセットされた印紙税納付計器で納付印を押します。

誤って納税してしまった時には?

収入印紙を誤って貼ってしまったり、金額を間違えてしまった場合に還付対象であれば還付してもらうことができます。

「印紙税過誤納付の還付請求書(兼充等請求書)」に必要事項を記入し納付税地の税務署長に提出します。

還付対象となるもの

引用元:誤って納付した印紙税の還付 | 国税庁

- 請負契約書や領収書などの印紙税の課税文書に貼り付けた収入印紙が過大となっているもの

- 委任契約書などの印紙税の課税文書に該当しない文書を印紙税の課税文書と誤認して収入印紙を貼り付けてしまったもの

- 印紙税の課税文書の用紙に収入印紙を貼り付けたものの、使用する見込みのなくなったもの

工事請負契約書における印紙に関するよくある質問

- 工事請負契約書には必ず印紙が必要ですか?

-

はい、工事請負契約書は「課税文書(第2号文書)」に該当しますので、契約金額に応じた収入印紙を貼る必要があります。契約金額が一定以下の場合や電子契約の場合は不要です。

- 契約金額が記載されていない工事契約書の場合はどうなりますか?

-

契約金額の記載がない場合は、印紙税法上「不課税文書」とみなされるため印紙は不要です。ただし、工事契約書では通常金額を記載するため、実務上は印紙が必要なケースが大半です。

- 印紙は契約当事者のどちらが負担しますか?

-

法律上の規定はありません。一般的には「契約書の原本を保有する側」が印紙を負担します。発注者・受注者間で取り決めることも可能です。

- 契約書は2部作成する場合、それぞれに印紙が必要ですか?

-

はい、印紙税は「課税文書の原本」に課されるため、発注者・受注者がそれぞれ1部ずつ保有する場合は、それぞれに印紙を貼る必要があります。

- 契約金額に消費税は含めて印紙税額を計算するのですか?

-

原則として契約書に「消費税額等が区分して記載」されていれば、消費税部分を除いた金額で判定できます。区分記載がなければ税込金額で判定されます。

建築業向けの管理システム「アイピア」

アイピアは建築業に特化した一元管理システムであり、顧客情報、見積情報、原価情報、発注情報など工事に関する情報を一括で管理できるため、情報集約の手間が削減されます。

さらに、アイピアはクラウドシステム。外出先からでも作成・変更・確認ができます。

アイピアはここが便利!6つのポイント

まとめ

工事請負契約書における、印紙の役割や印紙税の節税方法についてお伝えしてきました。

収入印紙について理解を深めることで、印紙を貼り忘れた際のペナルティの軽減方法や

電子契約書でコストをカットできます。

今回の記事を参考に、余分に払いすぎている可能性がある方は、見直してみてはいかがでしょうか。

工事請負契約書に関連する記事はこちら

“社内のデータを一元管理”工務店・リフォーム会社が選ぶ!