こんなお悩みを持っている方がよく読まれています。

- 建設業の経理担当者の方

- 建設業でまだインボイス対応をしていない会社

- 建設業でインボイス対応したシステムを探している方

2023年10月からスタートした「インボイス制度(適格請求書等保存方式)」は、建設業界にとって大きな転換点となりました。

特に、免税事業者として活動してきた一人親方や小規模事業者にとっては、今後の取引継続や収益性に直結する重要な制度です。制度への理解不足は、思わぬ取引停止や利益減少といったリスクにつながりかねません。

本記事では、建設業者が押さえておくべきインボイス制度の基本とその目的、そして実務に与える影響を分かりやすく解説します。

さらに、課税事業者登録の方法や経過措置、建設業特有の注意点についても整理しています。

制度開始からすでに1年以上が経過していますが、これから対応を検討する企業や一人親方にとっても、今すぐ役立つ実践的なポイントをまとめています。

インボイス制度とは

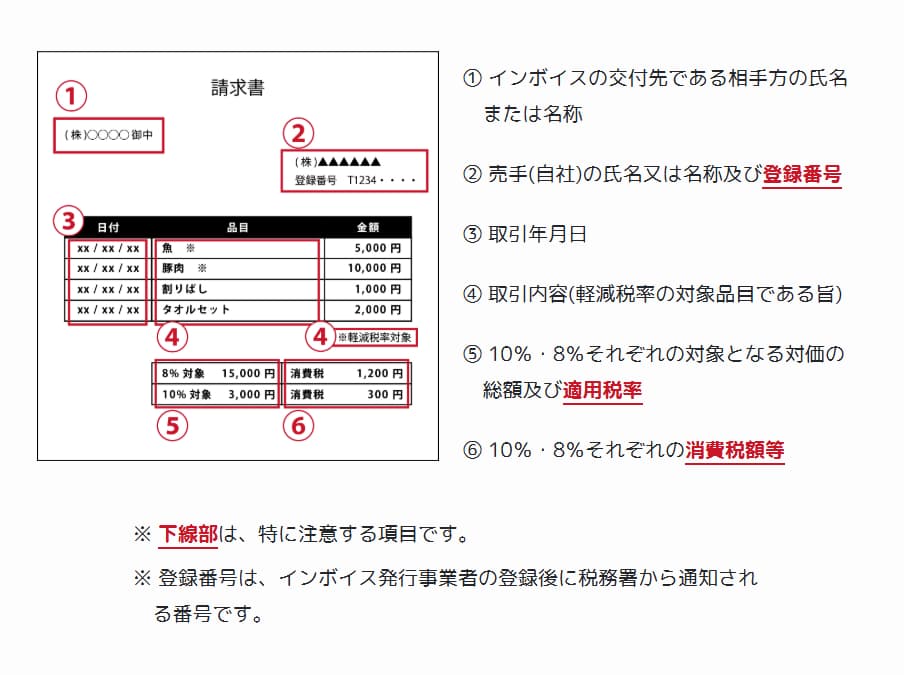

インボイス制度とは簡単にいえば、記載要件を満たした「適格請求書(インボイス)」を発行、保存することで、買い手(仕入側)が仕入税額控除を受けることができる制度です。

適格請求書(インボイス)とは以下の記載事項を満たした請求書や納品書のことを指します。

ここで注目すべきポイントは、

- 仕入税額控除

- 適格請求書を発行する権利

の2点です。

仕入税額控除とは

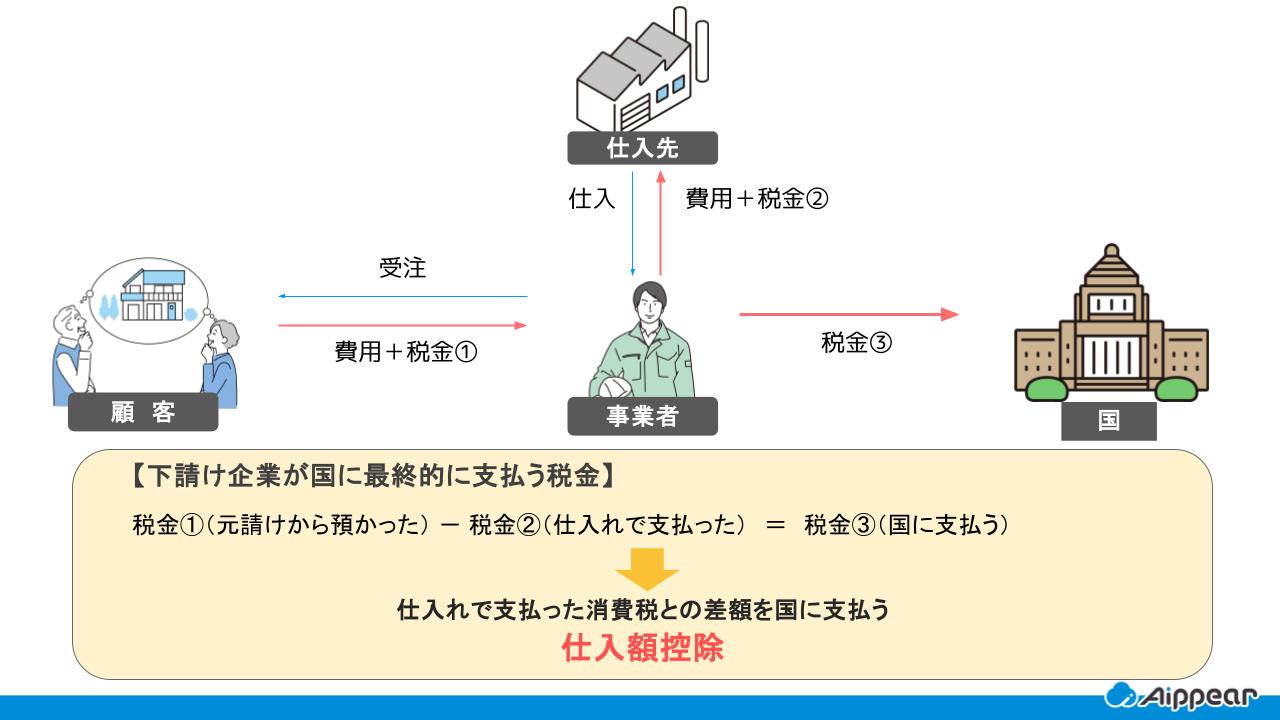

仕入税額控除とは、顧客から預かった消費税額から仕入の際支払った消費税額を差し引いて国に収めることです。

反対に、この適格請求書を仕入先の事業者に発行してもらわなければ、顧客から預かった税額分全て国に納めなくてはなりません。

適格請求書(インボイス)を発行する権利

仕入先業者が発行する適格請求書は、全事業者が発行できるわけではありません。適格請求書(インボイス)を発行するには、「適格請求書発行事業者」の登録を行う必要があります。

さらに、課税事業者でなければ「適格請求書発行事業者」の登録はできません。

適格請求書発行業者になる方法とは

上述した通り、適格請求書を発行するには消費税の課税事業者かつ適格請求書発行事業者の登録申請をする必要があります。

登録する申請書は国税庁のサイトから取得することができます。

適格請求書発行事業者に関するページはこちら

適格請求書発行事業者の登録申請書に必要な情報を記入し、税務署に提出をします。

提出方法は「郵送」または「e-Tax」から選ぶことができます。

提出後、税務署で審査が行われ、適格請求書発行事業者として登録されると税務署から通知が届きます。

通知された用紙に事業者登録番号が記載されていますので、取引業者に適格請求書書発行事業者になった旨と事業者登録番号を伝達し、発行する請求書に番号を記載しましょう。

インボイス制度に関連する記事はこちら

インボイス制度の目的

インボイス制度実施において、事業者の手間増加や利益が減少する可能性があります。

では、なぜ事業者にとって負担の大きいものといえるこの制度を実施する必要があるのでしょうか。

ここでは、インボイス制度実施の目的を3つのポイントからご紹介します。

インボイス制度の3つの目的

- 軽減税率への対応

- 益税の排除

- 不正・ミス防止

①軽減税率への対応

一つ目の目的は、取引で発生する消費税額の明確化です。

仕入額税額控除が適用される場合、上述したように売上にかかる消費税額から仕入時の支払にかかる消費税額を差し引いて国に納めることができます。

一例を挙げると、税込11000円(税額1000円)で仕入れた商品を、税込55000円(税額5000円)で販売した場合、販売者は(5000円-1000円=)4000円を税金として国に納める、ということです。

実際の取引では、上記とは違い複数の商品や税率を取り扱います。

その場合、どのような経路でどのように税率が適用されたか不明確になる可能性があります。

従って、商品ごとのに税率や価格が明記された請求書を納税の証憑として保存しておく必要があります。

②益税の排除

二つ目の目的は、税務処理を正確化し益税を排除することです。

益税とは、事業者が消費税の一部を国に納入せず利益とすることです。益税は、あくまで違法ではなく合法的に発生したものを指します。

実際の現場では、様々な材料の仕入れを行い、多数の製造過程を踏むため、税務処理はかなり複雑化します。

また上述した通り、軽減税率の適用によって税率が混在し、正確な税務処理は益々困難になるでしょう。

こうした税務処理の複雑化は、益税問題の要因になります。

従ってインボイス制度を実施によって、取引内容を明確化し税務処理を簡略化することで問題の解決を目指しています。

③不正・ミス防止

3つ目の目的は、税務処理上の不正やミスを防止することです。

前述しましたが、複数の税率を適用し管理することは、税務処理を複雑化しミスや不正を誘発する可能性があります。

例としては、適用税率8%の商品をミスや不正によって税率10%として計上してしまった場合、差額分2%の不正利益になります。

こうした不正やミスを防ぐためにもインボイス制度は実施する必要があります。

インボイス制度はいつから?

インボイス制度は、2023年(令和5年)10月1日から始まります。

スタート時から制度の適用を受けるには、原則として、2023年(令和5年)3月31日(金)までに「適格請求書発行事業者」の登録申請を行う必要があります。

※受け付けは、2021年(令和3年)10月1日から開始されます。

※困難な事情がある場合には、2023年9月30日(土)までとされているため、税務署へ確認を取りましょう。

※2025年10月現在も申請可能。

仕入税額控除廃止の経過措置

仕入税額控除は、以下の経過措置がとられています。

| 対象期間 | 控除率 |

|---|---|

| 2023年(令和5年)10月~2026年10月 | 80%控除 |

| 2026年(令和8年)11月~2029年10月 | 50%控除 |

| 2029年(令和11年)11月~ | 完全廃止(0%控除) |

インボイス制度の影響が大きい事業者の種類と対応

仕入税額控除の仕組み上、企業と取引をするBtoBの事業主が影響を受けやすくなります。影響を受けると予想される事業者3種類とその対応を見ていきましょう。

課税事業者

課税事業者は、適格請求書発行登録と、取引の際に適格請求書を発行する義務が課せられます。

また、それに伴い適格請求書(インボイス)を発行するシステムの整備が必要となります。

免税事業者(課税売上高1000万円以下)

インボイス制度において最も大きく影響を受けるのが、免税事業者です。

免税事業者は、適格請求書(インボイス)の発行ができない為、買い手(仕入れ側)は仕入税額控除を受けることができません。

結果、買い手(仕入れ側)の事業者が仕入先の選定を行った場合、選ばれない可能性が大きくなります。

しかし、免税事業者でも課税事業者登録をすることで「適格請求書発行事業者」の登録が可能になります。

つまり免税事業者は

- 課税事業者登録を行い「適格請求書発行事業者」として事業を行う

- 免税事業者のまま事業を行う

の二点のメリットデメリットを理解し、検討する必要があります。

免税事業者と取引する買い手(仕入れ側)

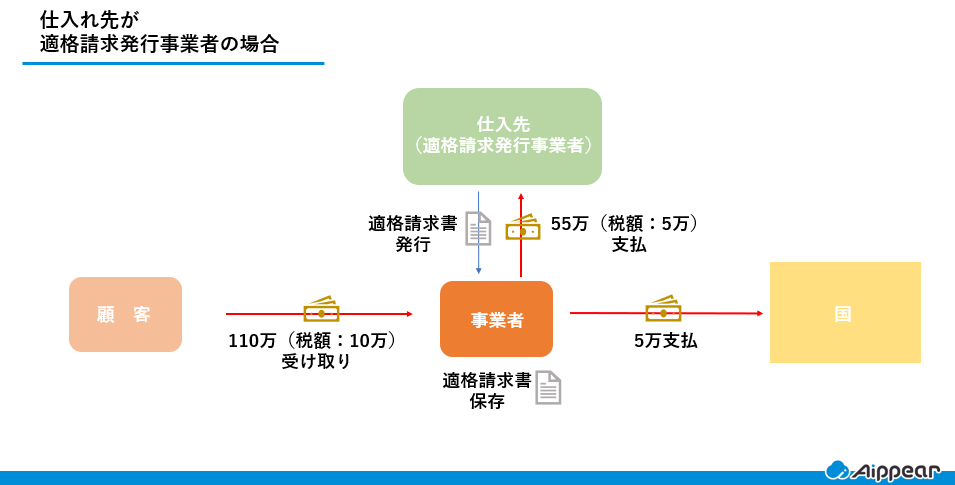

免税事業者と取引する買い手側の事業者は、適格請求書を受け取ることができません。

つまり、仕入税額控除を受けることができず、元請けから預かった税金分全て国に納めなくてはなりません。

結果、最終的な利益が減少してしまいます。

では、どの程度違いが出るのか例を図で見てみましょう。

【受注金額110万、仕入費55万の場合】

_免税事業者の場合.jpg)

つまり、インボイス制度実施後に利益を減らさないためには、

- 適格請求発行事業者と取引をする

- 取引先(課税事業者)に適格請求発行事業者登録を促す

- 免税事業者に課税事業登録、適格請求発行事業者登録を促す

必要があります。

インボイス制度に関連する記事はこちら

インボイス制度の建設業への影響とは

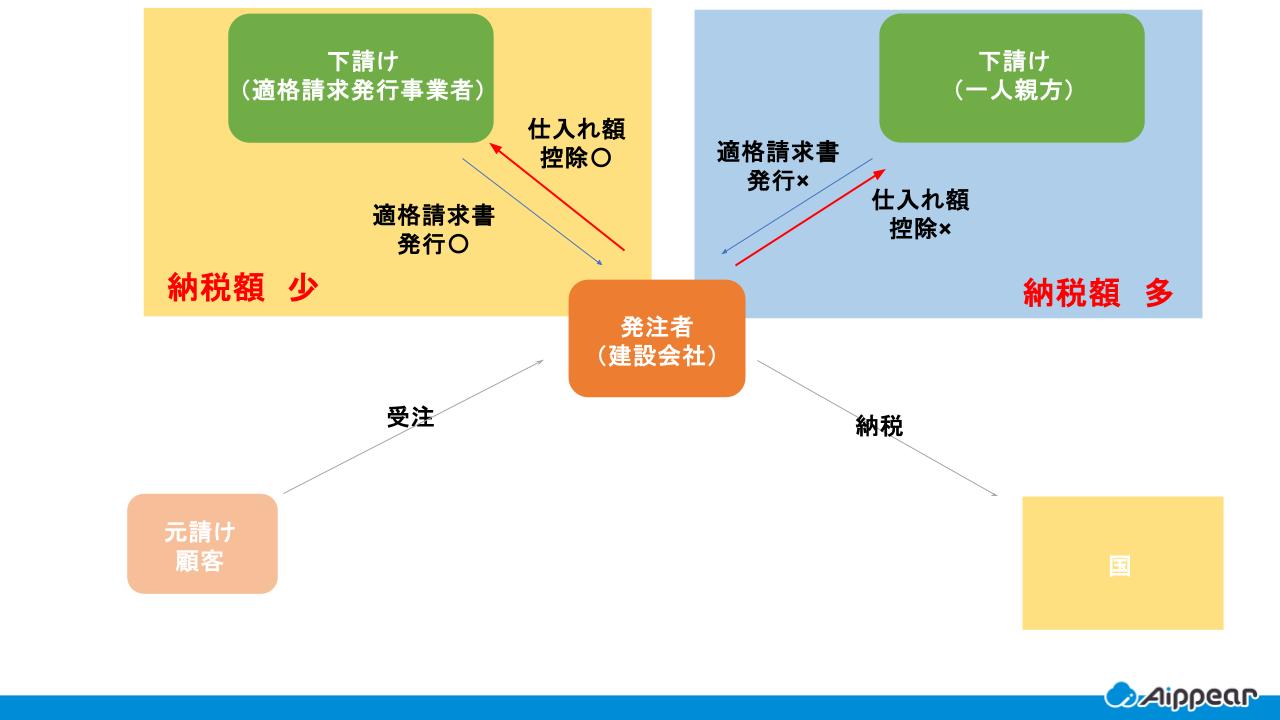

インボイス制度が実施されることで、建設業は大きな影響を受けるといわれています。

理由としては、以下の通りです。

- BtoB事業が含まれ

- 免税事業者である一人親方が多い

発注者(建設会社)は、「影響が大きい事業者の種類と対応」の③で述べた通り、免税事業者である一人親方に依頼することで、仕入税額控除が利用できず利益が下がってしまいます。

そうなれば、利益がより多くとることのできる「適格請求発行事業者」を仕入れ先として選択することになります。

つまり、免税事業者である一人親方は、

- 取引を停止される

- それに伴い売上が減少する

可能性が大きくなります。

「影響が大きい事業者の種類と対応」の②でも述べた通り、課税対象者の登録を行うのは対応策として一つの手ですが、

取引先に対して消費税分の請求をすることができなければ、実質年収の減少につながります。

これを踏まえ、免税事業者である一人親方は、

- 免税事業者のまま事業を行う

- 課税対象者として適格請求書発行事業者登録を行い事業を行う

どちらかを検討することに加え、取引停止に備えた対策を練る必要があります。

インボイス制度に対応する際の注意点

一人親方は、上述した通り課税事業者及び適格請求書発行事業者の登録を行うかを検討する必要がありますが、登録申請のタイミングには注意が必要です。

インボイス制度開始日(2023年10月1日)付近は、適格請求書発行事業者登録の申請が集中し、事業者登録番号発行に多くの時間を要する可能性があります。

また、免税事業者である一人親方が、この制度に向けて課税事業者登録を行うためには、2023年3月31日までに登録申請書を提出する必要があります。

つまり、制度実施に合わせ適格請求書発行事業者登録を行うには、登録申請を行うかの判断を素早く行い、早めに登録手続きを行うことが重要です。

ただ、上述しましたが制度実施後すぐに仕入税額控除が廃止されるわけではありません。仕入税額控除完全廃止までの経過措置は以下の通りになります。

| 対象期間 | 免税事業者の控除率 |

|---|---|

| 2023年(令和5年)10月~2026年10月 | 80%控除 |

| 2026年(令和8年)11月~2029年10月 | 50%控除 |

| 2029年(令和11年)11月~ | 完全廃止(0%控除) |

いずれにしても、制度実施後に一人親方はどのように事業を進めていくのか、迅速な判断が重要であるといえるでしょう。

インボイス制度に関連する記事はこちら

「インボイス制度」を早めに理解して、対策を!

今回は、インボイス制度について解説いたしました。

インボイス制度は適格請求書を発行・保存しておくことで仕入額控除を受けることができる制度です。

適切な税務処理を行い税金を正しく納めるには必要な制度ですが、建設業、特に一人親方にとっては多大な影響を受ける制度のようです。

早めに理解し、前もって対策を講じておくことが重要ではないでしょうか。

インボイス制度に対応! 建築業向けの管理システム「アイピア」

アイピアは建築業に特化した一元管理システムであり、顧客情報、見積情報、原価情報、発注情報など工事に関する情報を一括で管理できるため、情報集約の手間が削減されます。

さらに、アイピアはクラウドシステム。外出先からでも作成・変更・確認ができます。

アイピアはここが便利!6つのポイント

電子帳簿保存法に関する記事はこちら

インボイス制度に関する記事はこちら

"社内のデータを一元管理"工務店・リフォーム会社が選ぶ!