会社で経費を計上するにあたって、支払いを証明するために領収書の提出は必須です。

しかし誤って受け取り忘れてしまったり、紛失してしまうことも少なくはありません。また、領収書を出せないといわれる場合もあります。

この記事では、領収書がない・提出できない場合に代わりに使用できる書類について解説していきます。

仕入税額控除や紛失対策についてもご説明していますので、ぜひ参考にしてみてください。

領収書の必要性

領収書とは、商品やサービスに対してお金を支払う側と受け取る側の双方の間で、金銭の授受が確実に行われたことを証明するものです。

ここでは、領収書の持つ役割についてご説明していきます。

領収書の役割

証明書の役割として、主に以下の2点が挙げられます。

- 二重請求や過払いの防止

- 不正利用の防止

それぞれについて詳しく見ていきましょう。

二重請求や過払いの防止

商品やサービスの提供側と享受側の両者間で、金銭授受が行われたことの裏付けとなるのが領収書です。

そのため、万が一既に金銭の支払いをしたか分からなくなってしまった場合、領収書を確認すれば金銭の受け渡しの事実関係をすぐに把握することができます。

二重請求や過払いによる損失を防ぐためにも、領収書は必要です。

不正利用の防止

領収書には、経費の不正使用を防止する役割もあります。

いつ、どこで、何に対して、いくら支払ったか、確実に証明する書類があることで、「申請した額より少ない金額を支払い、差額を着服する」といった不正使用を防止できます。

社員や他の従業員に提出を義務付けておくと、より効果的です。

領収書がないと困ること

上記の役割を果たすというだけでも、領収書は無いと困る存在ですが、その他にも領収書がないことで生じる不都合はあります。

領収書は税法において、7年間の保存が義務付けられています。

経費計上した費用が、実際に支払われている事実を証明する証憑書類である領収書は、税務調査の際に提出を求められる場合があります。

追加徴税を回避するためにも、領収書の保管は非常に重要です。

領収書に関する記事はこちら

領収書の代わりになるもの

このように領収書はとても重要な書類ですが、うっかり領収書を紛失してしまったり受け取り忘れてしまったり、出せないといわれることもあるでしょう。

そのような時、領収書の代わりとなるものをご紹介します。

基本的には、下記のような情報が明記されていれば代用可能です。

領収書の代用書類に必要な記載項目

- 支払い先

- 日付

- 金額

- 支払い内容

上記のような情報が記載された書類等には以下のようなものがあります。

代用書類になりうるもの(必要事項が記載されている場合のみ)

- クレジットカードの利用明細

- 購入確認・支払い完了メール

- 銀行振込の明細

- レシート

- 出金伝票

上記について順に詳しく見ていきましょう。

クレジットカードの利用明細

カード会社が発行するクレジットカードの利用明細は、領収書として代用できます。

Web上で購入した場合は、Webの明細書を印刷しておくことで領収書の代わりとなります。

提出する際は、経費と関係のない明細はマーカーで消すなどしておくと分かりやすいです。

ただし、クレジットカードの利用明細はカード会社が発行するものであり、取引先によって発行されるものではありません。

この点において、領収書とまったく同じ扱いをすることはできないことを留意しておきましょう。

購入確認・支払い完了メール

オンラインショップなどWeb上で取引をした際には、購入時の確認メールや支払い完了メールの画像や印刷されたものを、領収書の代わりとすることができます。

メールに金額や購入したものの明細が明記されていることが条件ですが、支払いを裏付ける証拠として扱えます。

プリントアウトして手元に残しておくのが確実です。

銀行振込の明細

銀行での振り込みをした場合に発行される振り込み明細書も、領収書の代わりとして利用できます。

クレジットカードの明細と同様に、取引先ではなく銀行によって発行されたものであるため領収書と同等の扱いはできませんが、必要な情報がすべて記載されているので証憑書類として使用可能です。

通帳は代用できる?

銀行振込の明細で代用ができるなら、預金通帳の記録でも代用は可能なのだろうかと疑問に思う方も多いと思います。

預金口座から振り込んだ場合は、預金通帳の記録でも代用は認められています。

レシート

日付や購入したもの、その金額がすべて記載されていれば、レシートも領収書の代わりとなり得ます。

軽減税率の対応もしやすいことから、比較的処理のしやすい書類と言えます。

少額の支払いであればレシートでも問題ありませんが、高額なものの購入となれば、やはり領収書の方が信頼度は高いです。

また、レシートで代用する際には、保管方法に気を付ける必要があります。

紙質によっては印字が消えやすいものがあるため、光や熱、水分などには十分に注意して保管しましょう。

電子保存する方法もあります。

出金伝票

上記にあるような書類がどれも用意できない場合は、出金伝票に起票することで領収書の代わりにできます。

支払先や支払い内容をなるべく具体的に記入しておき、証憑能力をきちんと持たせるようにしましょう。

提出の際は、他の証憑書類も追加で提出が求められることもあるため、注意しておく必要があります。

領収書の扱いに関する記事はこちら

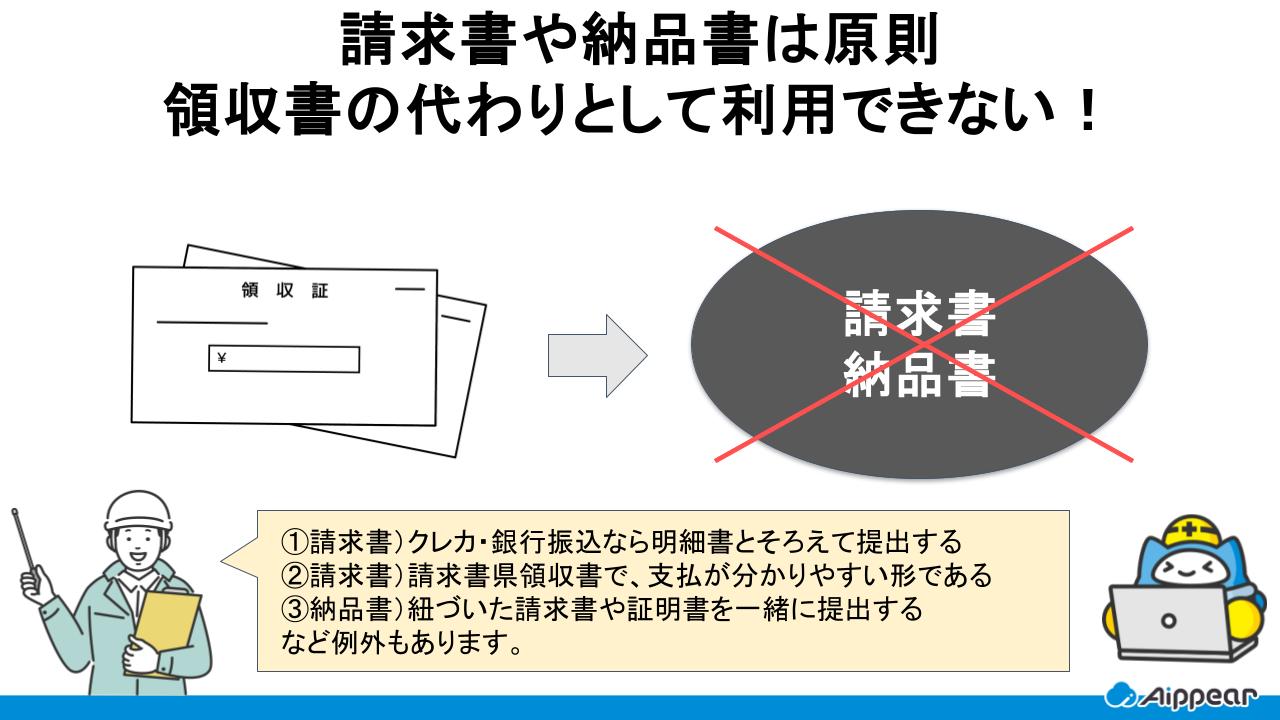

請求書や納品書は領収書の代用可能か

領収書がない場合に、請求書や納品書はその代わりとなるか疑問に思う方は多いのではないでしょうか。

請求書や納品書は原則領収書の代用書類として使用することはできません。

その理由を詳しく見ていきましょう。

請求書

請求書は領収書の代わりとすることはできません。

請求書は支払い前に発行する書類であり、請求された金額を支払ったことの証明にはならないからです。

ただ、請求書も領収書の代わりにできる場合もあります。

クレジットカードや銀行振込による支払いの場合は、明細書と請求書をそろえて提出することで、経費として計上することができます。

また、請求書のなかには請求書兼領収書という、「代済」「了」「相殺」のように分かりやすい形で請求と支払いがセットであることを証明する書類もあります。

こちらも、領収書として使用することができます。

請求書に関する記事はこちら

納品書

原則として、納品書を領収書として利用することはできません。

納品書によって商品などが納品されたことは分かりますが、納品後に支払いが発生するケースもあるため、支払いを裏付けることは難しいです。

もし納品書を代用したいのであれば、納品書に紐づいた請求書や支払い証明書を一緒に提出する必要があります。

納品書に関する記事はこちら

代用書類で経費計上する場合の「仕入税額控除」は?

ここまでお伝えしてきた領収書以外で経費計上する方法は、法人税法や所得税法において認可されているものです。

では、消費税法に関わる仕入税額控除ではどうなるのでしょうか。

以下で解説していきます。

控除の適用に領収書は必要?

消費税法第30条によって、仕入税額控除を受けるためには領収書や請求書などの保存が義務付けられています。

仕入税額控除の適用を受けるためには、法定事項が記載された帳簿および請求書等の保存が要件とされています。

引用元:国税庁「No.6497 仕入税額控除のために保存する帳簿及び請求書等の記載事項」

そのため、原則として仕入税額控除の適用には領収書は必須です。

領収書が発行されない取引においては、作成者や宛先、支払い日などが明記された請求書の保存が必要です。

領収書がなくても適用される条件

消費税法において仕入税額控除の適用を受けるためには領収書が必要ですが、例外もあります。

税込み30,000円未満の取引に関しては、領収書なしで控除の対象になることができます。

ただ、2023年10月から施行される予定であるインボイス制度が施行されると、例え30,000円未満でもインボイスの保存がなければ控除の対象でなくなるため、注意しなければいけません。

また、30,000円以上の取引でも「やむを得ない理由」があれば控除を受けられる場合があります。

控除の対象に値する理由かどうかは、税務調査の担当者の判断によるため、日頃からきちんと帳簿の管理をしていることが重要です。

インボイス制度に関する記事はこちら

領収書を代用する際の注意点

領収書の代用物として、明細書やレシートなどが使用できることはご説明してきたと通りです。

しかし、代用する際はいくつか留意しておくべき点があります。

税務調査での印象

もし、領収書がない経費が多数存在するのであれば、税務調査で悪い印象を持たれる可能性があります。

領収書が発行されない取引が存在することや、紛失のリスクを避けられいないことを調査者も理解しているため、大きな問題になることはないはずです。

しかし、領収書のない経費計上の頻度や金額があまりに多いと、良くない印象を持たれてしまいます。

税務調査に関する記事はこちら

不正使用の疑惑がかけられる危険

原則として領収書の保存は、経費を計上するうえで必要です。

領収書が度々が紛失していたり、その金額が大きかったりすると、税務調査において経費の不正利用を疑われる危険性があります。

また、領収書を再発行した場合にも、不正使用を疑われる危険が高いです。

再発行された領収書は、経費の二重計上や架空の計上に悪用することができてしまうからです。

税務調査に関する記事はこちら

領収書を紛失しないための対策は?

領収書の代用が可能だとしても、税務調査であらぬ疑いをかけられないためにも、領収書はなくさず保管しておくことが望ましいです。

ここでは、領収書の紛失を防止するための策をご紹介します。

クレジットカードの活用

先ほどもお伝えしたように、クレジットカードによる決済であれば明細書によって経費計上することができます。

クレジットカードの利用明細は必ず発行されるため、領収書の受け取り忘れといった事態も発生しません。

領収書以外で支払いを証明できる方法を選択することで、領収書に関わるトラブルを未然に防ぐことに繋がります。

法人用のクレジットカードを所持しておけば、スムーズな処理が可能です。

管理システムの導入

領収書の管理に適したシステムやアプリを導入することも紛失対策に有効な手段です。

システムやアプリを使用して、領収書を電子管理すれば、まず紛失することはありません。

電子化により日付や名称による領収書の検索も可能になるため、経費精算業務の大幅な効率化が期待できます。

最近ではスマートフォンで領収書を撮影することによって、画像から情報を抽出できるシステムも増えており、作業時間や保管スペースの削減も可能です。

電子帳簿に関する記事はこちら

経費管理なら建築業向け業務管理システム『アイピア』

アイピアは建築業に特化した一元管理システムであり、顧客情報、見積情報、原価情報、発注情報など工事に関する情報を一括で管理できるため、情報集約の手間が削減されます。

さらに、アイピアはクラウドシステム。外出先からでも作成・変更・確認ができます。

アイピアはここが便利!6つのポイント

まとめ

会社の経費計上であれば領収書がなくても、支払い先、日付、金額、支払い内容がしっかりと明記されている書類であれば代用することができます。

請求書や納品書も原則としては領収書の代用とすることはできませんが、信頼性を持たせる書類が伴っていれば代用可能な場合もあります。

しかし、あまりに領収書のない経費が多く計上されていると、税務調査において不審に思われてしまう危険性もあるため注意しましょう。

望ましいのは領収書をきちんと保管しておくことですので、確実に管理するために領収書を電子化して管理できるようなシステムやアプリの導入を、一度検討してみてはいかがでしょうか。

経費に関する記事はこちら

領収書に関する記事

請求書に関する記事

領収書・請求書作成ソフトに関する記事

“社内のデータを一元管理”工務店・リフォーム会社が選ぶ!