領収書は、金銭や有価証券を受け取ったことを証明する大変重要な書類であり、特定の場合に限り発行義務があります。

更に、取引した商品によって収入印紙が必要になる場合や、必要な記載項目に決まりがある場合があります。

今回は、領収書の作成方法や記載項目についてご紹介します。また、エクセルやワード形式のテンプレ―トもご用意しているので是非ご活用ください。

無料で使える帳票100種類以上!

領収書とは?

領収書とは、支払者に対し金銭や有価証券を受け取ったことを証明する為に発行する書類です。

領収書は法律上、支払者から発行の請求があった場合、金銭の受取者に発行の義務が発生します。

(※民法486条「弁済をする者は、弁済と引換えに、弁済を受領する者に対して受取証書の交付を請求することができる。」)

例えば会社員が経費でものを購入した場合、経理担当者に領収書を渡します。そうすると、領収書によって購入の証明が取れるのでお金が支払われます。

また企業や個人事業主が確定申告を行う際、売り上げや経費の証拠になるものが領収書になります。

法律に関連しているということから、領収書の正しい書き方や知識については身につけておくべきでしょう。

領収書とレシートの違い

レシートはレジから発行される、購入日・店名・品目・商品の単価・取引内容等が記されたものです。

レシートには宛名が記載されていないことが特徴で、領収書には宛名が記載されます。

「レシートは経費精算で有効にならない」と思われる方もいますが、宛名の有無で有効性は決まりません。

例えば、不特定多数の取引が行われる事業者(コンビニやスーパー、駐車場料金等)が発行する書類には宛名は必要ありません。

つまり、レシートでも経費精算として有効になるのです。

領収書と領収証の違い

領収書と領収証は、どちらも商品やサービスにおいて金銭の受け渡しがあったことを証明する書類であるため、大きな違いはありません。

しかし、「領収書」と「領収証」には厳密にいうといくつかの違いがあります。

領収書は、商品やサービスにおいて金銭の受け渡しがあったことを証明する書類です。

領収証は、目的は同じでありますが、債券や株式など証券での取引の場合に発行されることが多い傾向にあります。

つまり、商品やサービスにおいて金銭の受け渡しの事実を「証明」するものということになります。

領収書と預かり証の違い

預かり証とは、他人の資産を一時的に保管することを証明する書類のことを言います。

例えば、家を借りる際の敷金、前金や手付金を受け取った場合に、仮の領収書を発行することがあります。

その際に発行するのが、領収書ではなく預かり証となるのです。

領収書と預かり証は、金銭を譲渡するか保管するかの違いはありますが、どちらも金銭を受けっとたことを証明する書類には違いありません。

領収書に関連する記事はこちら

領収書の作成方法

領収書を作成する方法は、一般的に「手書き」「テンプレート」「管理システム」になります。

手書きで作成する

市販の領収書に手書きで記入する方法です。

エクセルで作成する

Microsoft Excelを利用し作成する方法です。

手書きやワードと比べ、計算式を利用できる為、時間の削減やより正確な領収書の作成が可能です。

またテンプレートを使うことで、誰でも簡単に作成できます。

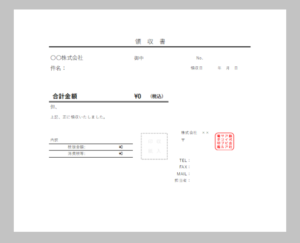

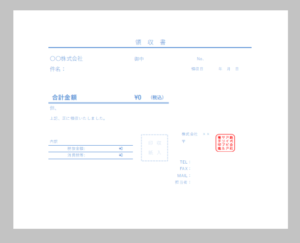

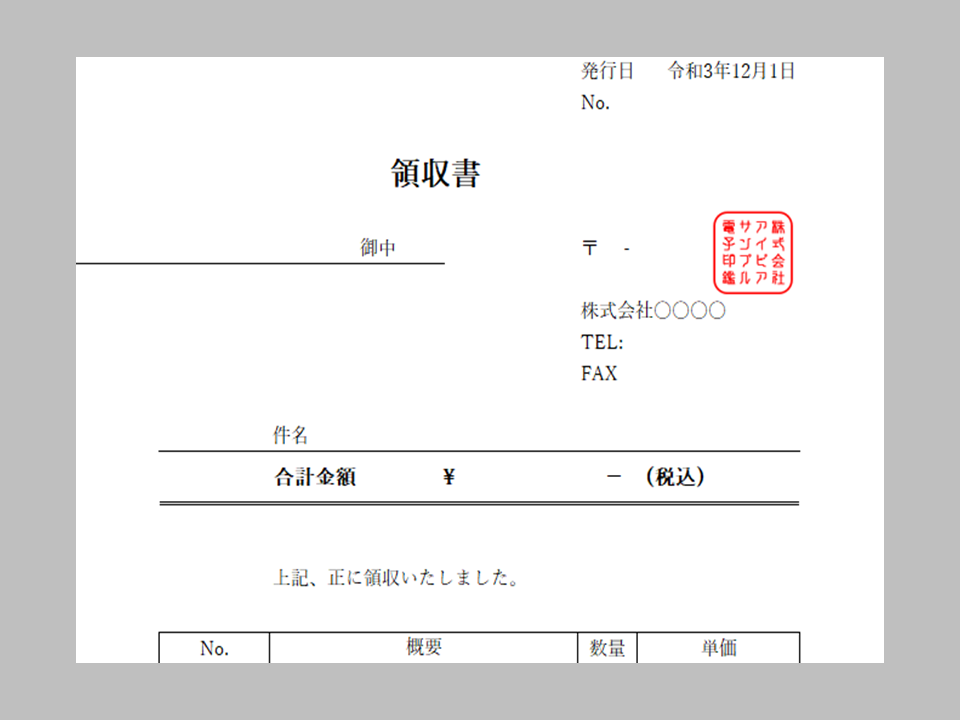

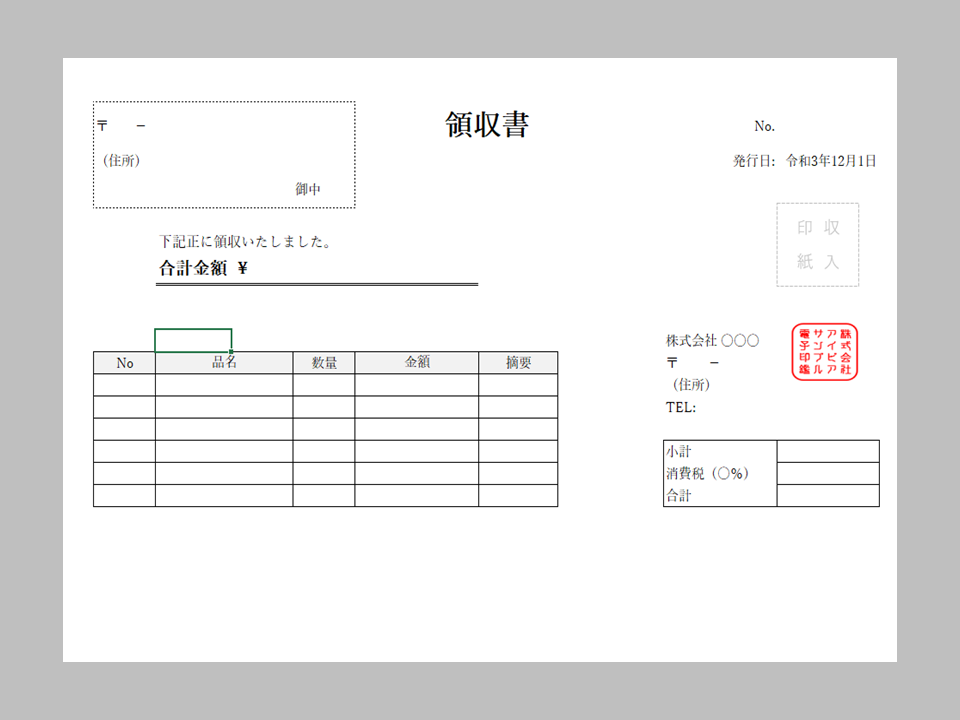

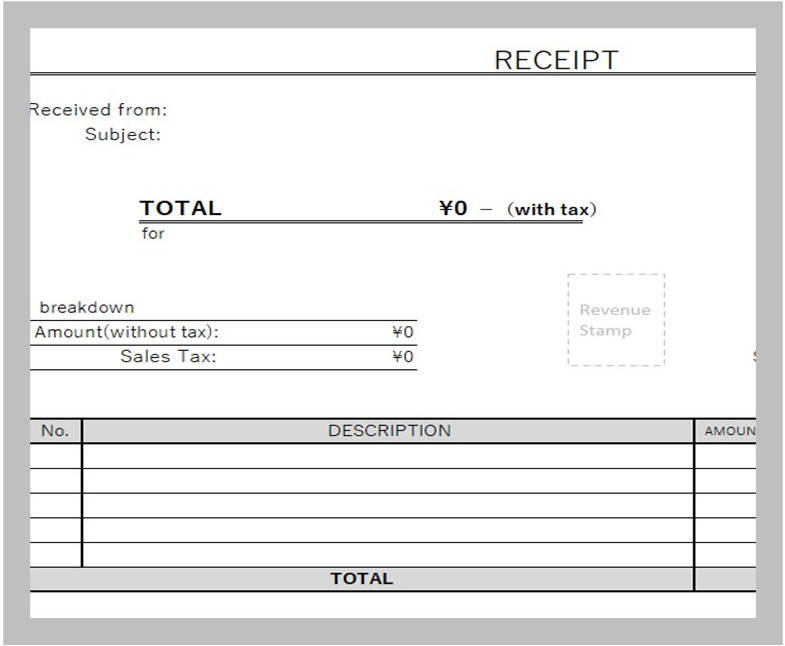

エクセルテンプレート

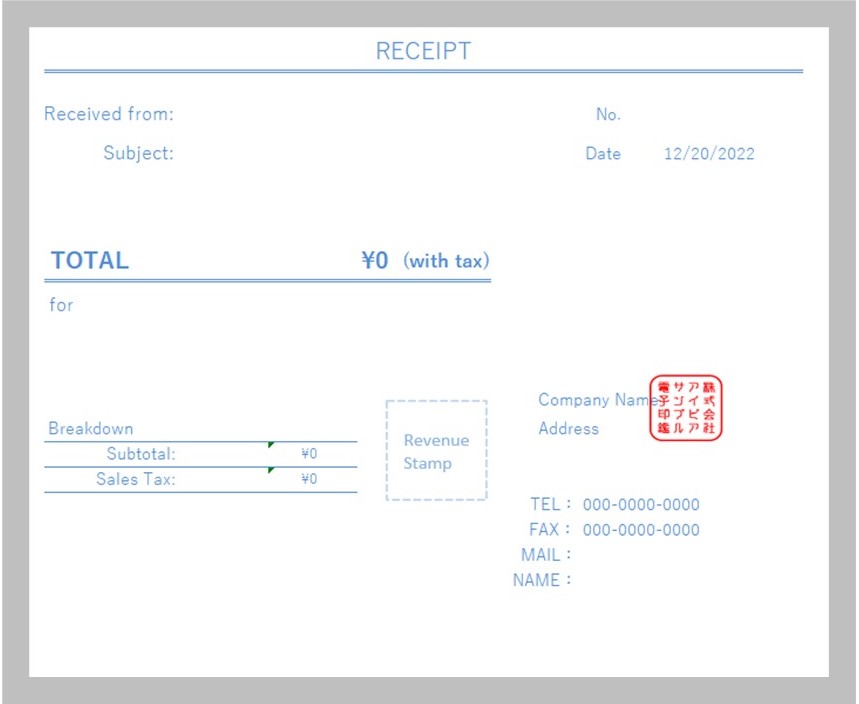

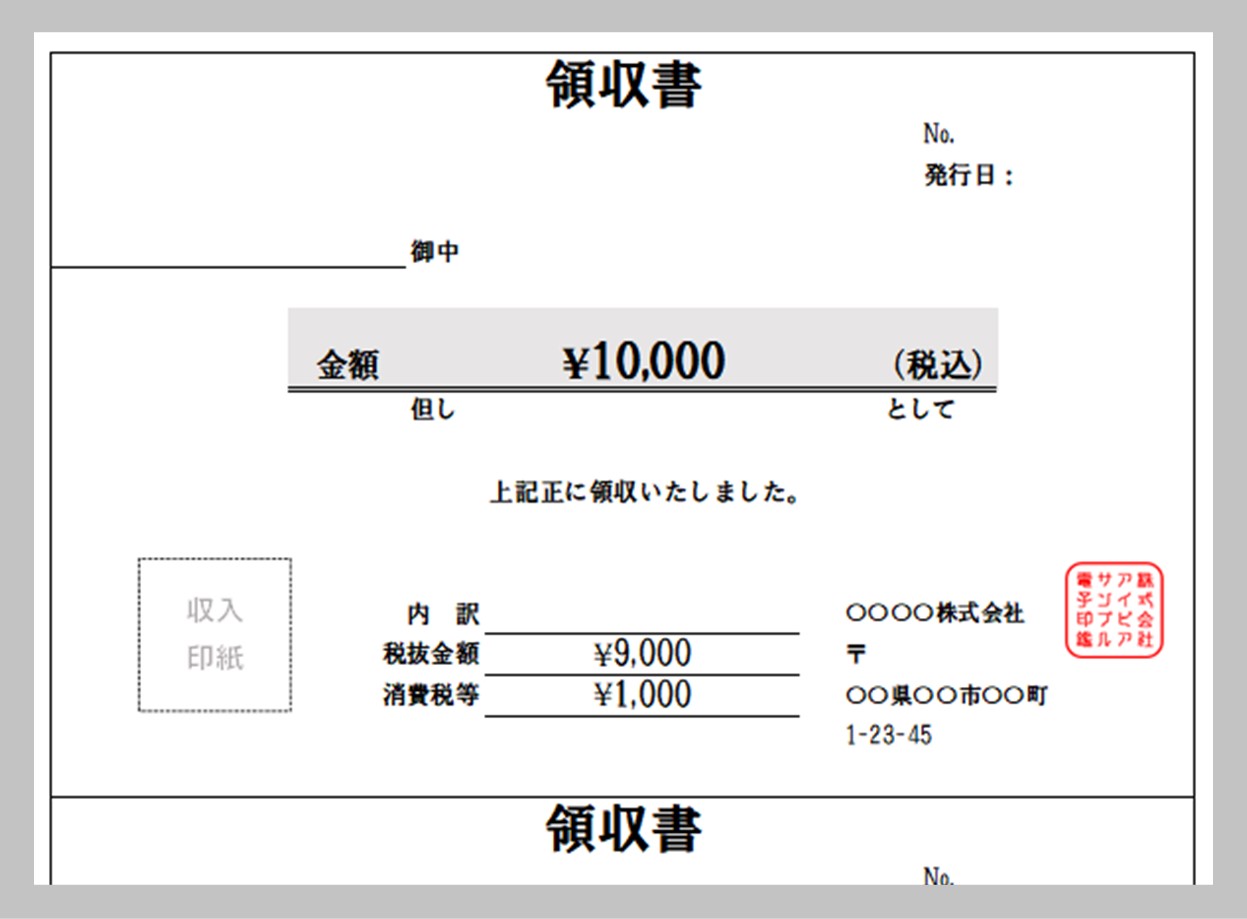

エクセル形式のテンプレートをダウンロードして、必要事項を入力し印刷します。

無料でダウンロードできるサイトなどもあります。

こちらは弊社が作成したエクセル形式の領収書テンプレートです。

ご自由にご使用ください。

ワードで作成する

Microsoft Wordを利用し作成する方法です。

手書きに比べ、時間やコストを削減することができます。

また、テンプレートを利用することで誰でも簡単に領収書の作成ができます。

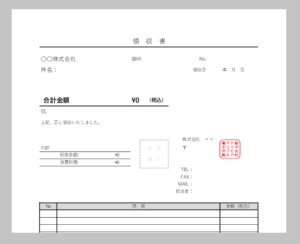

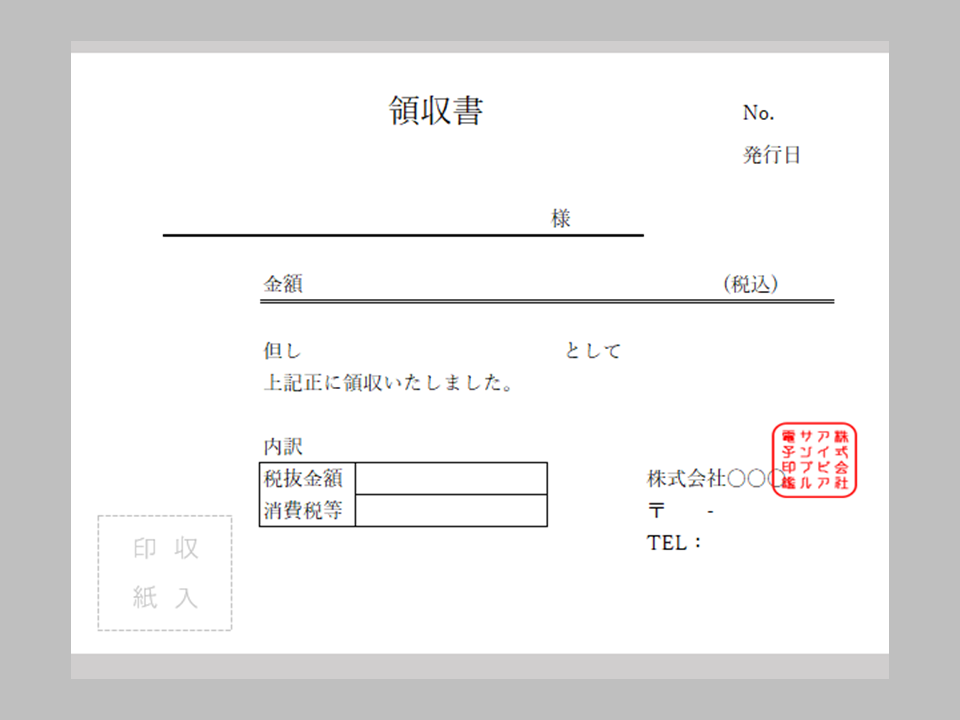

ワードテンプレート

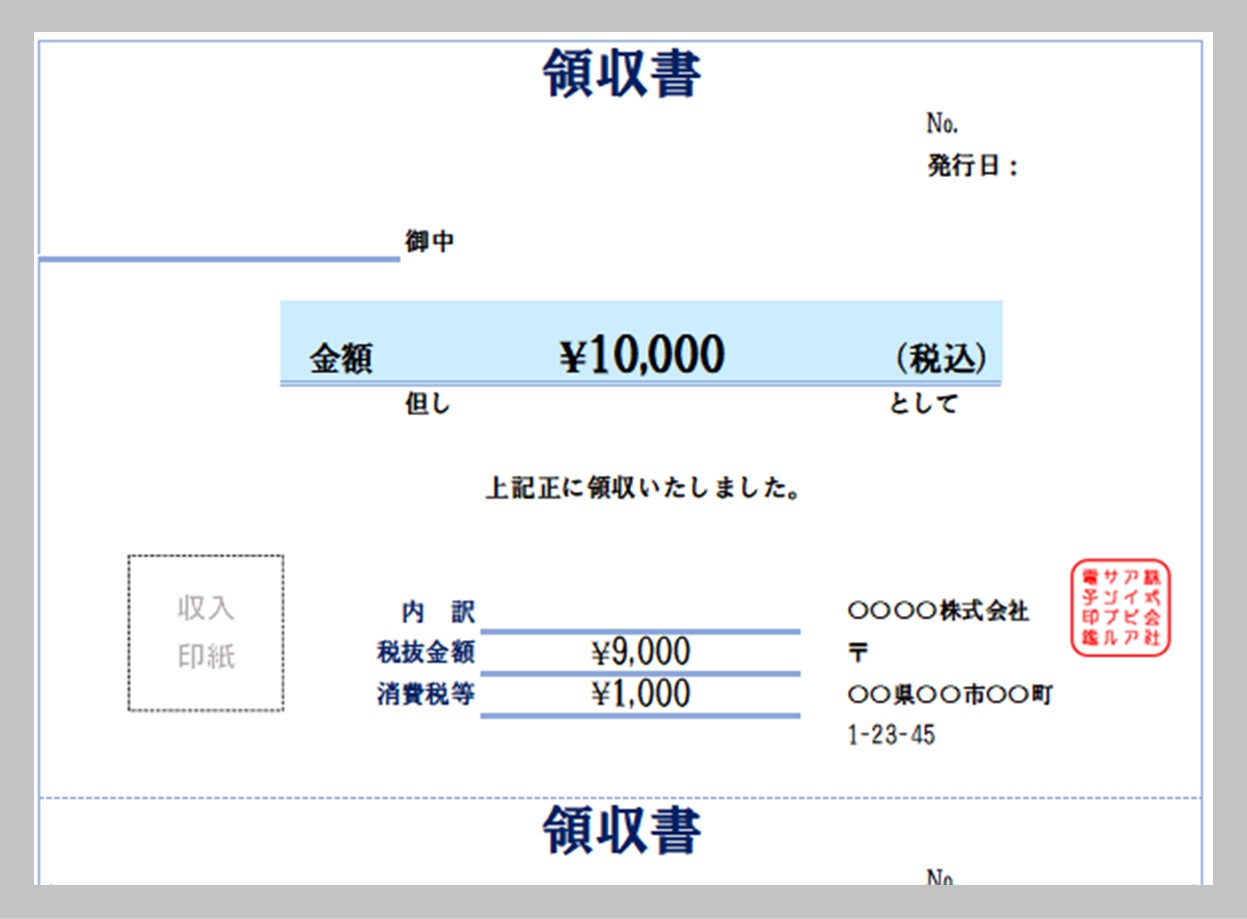

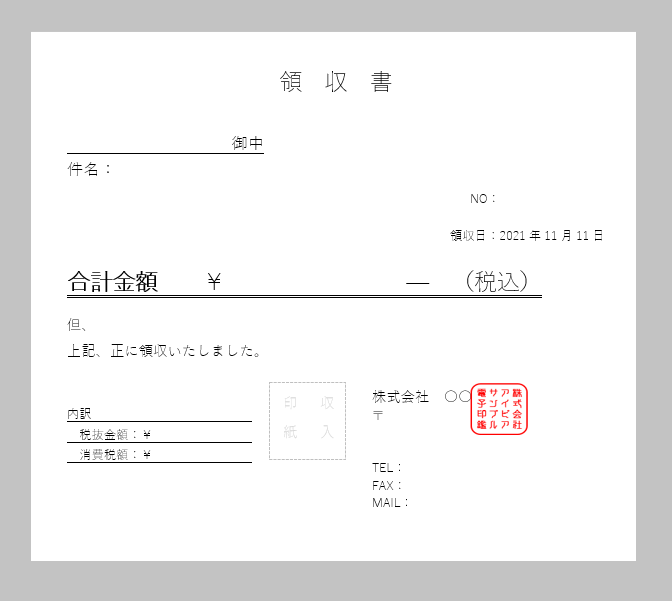

ワード形式のテンプレートをダウンロードして、必要事項を入力し印刷します。

無料でダウンロードできるサイトなどもあります。

こちらは弊社が作成したワード形式の領収書テンプレートです。

ご自由にご使用ください。

管理システムからワンクリック発行

一元管理システムや請求書・領収書発行システムを使用することで、ワンクリックで領収書を発行することができます。

領収書の書き方のポイント

領収書を作成する上で必要なポイントをご紹介します。

基本項目

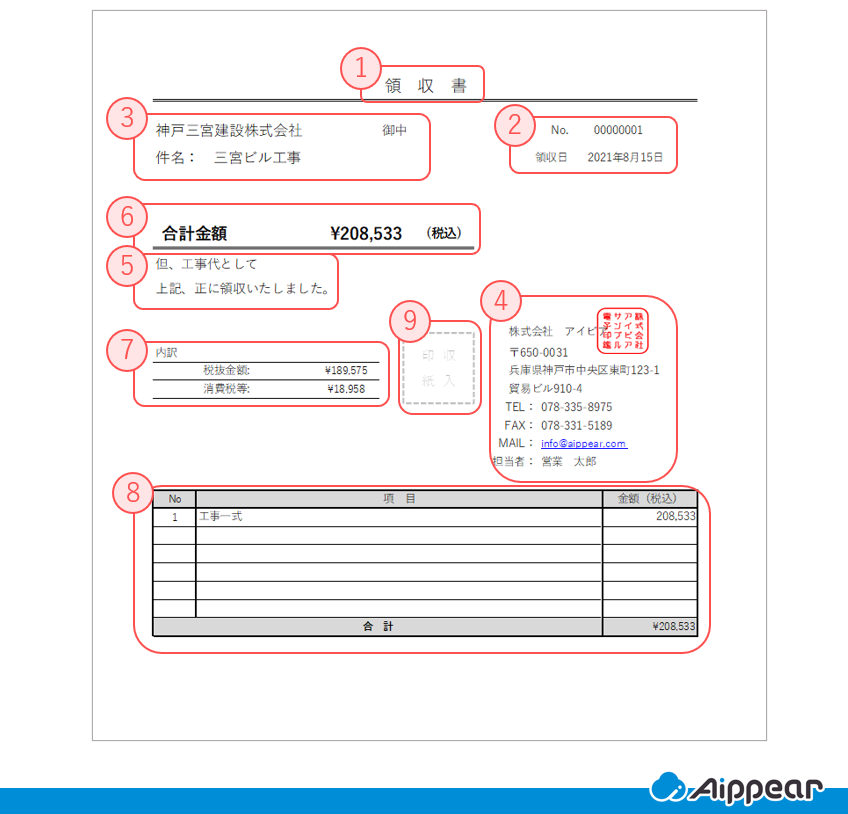

では領収書において基本になる項目を順番にご説明します。

タイトル

「領収書」と記載します。書類の一番上中央に記載するのが通例です。

通し番号・領収日

通し番号を記載しておくと領収書の管理がスムーズになります。

「領収日」は、「発行日」とされる場合もあります。いずれにしても、代金を受け取った日付は必ず記載しましょう。

宛名・件名

支払者の氏名や会社名を正式名称で記載します。

記載義務はありませんが、支払者の希望に応じて件名(工事に関する内容等)も記載しましょう。

発行者情報

会社名(正式名称)、住所、電話番号、FAX、メールアドレス、担当者等必要に応じて記載します。

また、改ざん防止のための押印をしておくのが良いでしょう。

但し書き

商品やサービスの内容を具体的に記載します。

合計金額・内訳(税抜金額・消費税額)

合計金額は、受領した金額の税込金額を3桁区切り(1「,」000)で記載します。改ざん防止のため、「¥」や「也」等記載する場合もあります。

また、内訳欄を設け、税抜金額・消費税額を記載しましょう。

内訳明細

領収書に明細の記載義務はありませんが、金額が大きい場合等必要に応じて明細を記載します。

収入印紙

課税文書の場合、収入印紙を貼付する必要があります。

領収書に関する注意点

上記の基本項目で、特に記載する際に注意が必要になるものをご説明します。

正しい領収書を記載することで、トラブルを防ぐことにつながりますねで、しっかり理解しておく必要があります。

宛名

飲食店や小売店では、宛名を「上様」とする場合があります。

実際、消費税法上は、宛名を「上様」と記入しても問題はありません。

しかし、仕入税額控除にかかわる帳簿の記載方法として、

「正式な氏名又は名称及びそれらの略称が記載されている取引先名簿が備え付けられていることなどにより課税仕入れの相手方が特定できる状況にある場合」

国税庁HP 「No.6497 仕入税額控除のために保存する帳簿及び請求書等の記載事項」より引用

のみ略称可となっている為、基本的には正式名称で記載するのが好ましいでしょう。

誤認やトラブル防止のためにも、第三者がわかるように正式名称を記載しておくのが賢明です。

また、「株式会社」を記載する際は、(株)と省略せずに記入し、前株(会社名の前に株式会社がある場合)と後株(会社名の後ろに株式会社がある場合)にも十分な注意を払う必要があります。

口頭では聞き取りずらい場合や漢字が分からない際は、名刺をお借りし転記するようにしましょう。

会社名を間違えてしまうと信憑性に欠けてしまうので、分からない際は名刺をお借りする、一度違う用紙に試し書きする、などを行うことでトラブルを防ぐことができます。

但し書き

続いて、但し書きに記入する際の注意点から書き方についてお伝えします。

お品代などと商品を表記する場合の注意点

領収書は、消費税法上、購入品が必要経費であったかどうかを証明する為にも用いられます。

その為、但し書きに「お品物代」や「お品代」のみ記載されている場合、使用用途が不明確であると判断され、税務調査で経費として処理してもらえない場合があります。

但し書きに記載する内容はできるだけ明確に記載するように心がけましょう。

但し書きの書き方

上記の通り、「お品物代」「お品代」というような但し書きでは、使途不明と判断され経費と認められない場合があります。

そのため、但し書きには具体的な品目名を記載する必要があります。

例えば、「飲食代として」や「PC代」、「セミナー参加代」というように相手から特定の要望がない限り、具体的な品目を記載します。

具体的な品目を記載するほかに、「主要な品目(金額が大きいもの)+他(または等)」というような書き方でも問題ありません。

(例)

・広告ポスター100枚等

・PC

また、品目をまとめられない場合や書き方に迷った場合は、購入明細や納品書を領収書に添付しましょう。

購入明細や納付書に記載されている合計金額が、領収書に記載されている合計金額と合致していることでより信憑施の高い書類になります。

記入後の注意すべきポイント

ここまで、領収書を記載する際の注意点や書き方をお伝えしてきました。

領収書は、記載が終わっても注意するべきポイントがあります。

収入印紙

上で述べた通り、収入印紙は「課税文書」の場合に必要となります。

領収書で収入印紙が必要な場合は、受領金額(合計金額)が5万円以上の場合です。

国税庁HPでは、課税文書の定義として次のように述べられています。

[令和3年4月1日現在法令等]

印紙税が課税されるのは、印紙税法で定められた課税文書に限られています。この課税文書とは、次の3つのすべてに当てはまる文書をいいます。

(1) 印紙税法別表第1(課税物件表)に掲げられている20種類の文書により証されるべき事項(課税事項)が記載されていること。

(2) 当事者の間において課税事項を証明する目的で作成された文書であること。

(3) 印紙税法第5条(非課税文書)の規定により印紙税を課税しないこととされている非課税文書でないこと。

国税庁HP「No.7100 課税文書に該当するかどうかの判断」より引用

まず、赤下線部の「印紙税法別表第1(課税物件表)に掲げられている20種類の文書」のうち、領収書は「17号ー1 売上代金に係る金銭又は有価証券の受取書」に該当する為、(1)が当てはまります。

また、(2)(3)においても、5万以上の領収書の場合、また当事者間での認識がある場合これを満たします。

つまり、領収書に記載されている受領金額(合計金額)が5万円以上の場合は、「課税文書」となり収入印紙の貼付が必要となります。

貼付すべき、印紙代の金額は、以下の通りです。

国税庁HP「No.7105 金銭又は有価証券の受取書、領収書」より引用

クレジットカードで払った場合印紙は?

クレジットカードをで取引した場合も、領収書は発行します。

しかし、5万円以上であってもクレジットカードで支払いをした場合、領収書に印紙は必要ありません。

この場合但し書きや余白欄に「クレジットカード利用」と書かなければなりません。

メールで送る際はPDFに

領収書をメールで送るときは、形式をPDFに変換してから送るようにしましょう。

エクセルやワードのファイルの場合、改ざんや、バージョンによって開けなかったりレイアウトが崩れる恐れがあります。

領収書の不備を発見した場合

領収書は、支払者から依頼された場合でも原則として再発行できません。

但し、不備を発見した場合は、間違った領収書を一度返却してもらい、正しい領収書を再発行する必要があります。

但し書きや日付等の小さな間違いであっても、二重線や訂正印を用いるのではなく必ず再発行しましょう。

建築業向けの管理システム「アイピア」

アイピアは建築業に特化した一元管理システムであり、顧客情報、見積情報、原価情報、発注情報など工事に関する情報を一括で管理できるため、情報集約の手間が削減されます。

さらに、アイピアはクラウドシステム。外出先からでも作成・変更・確認ができます。

アイピアはここが便利!6つのポイント

まとめ

今回は、領収書の書き方と無料のテンプレートをご紹介しました。

領収書は、当事者間が金銭や有価証券の授受があったことを確認できるだけではなく、仕入税額控除等の税務管理にも大きくかかわってきます。

正しい知識を身に着け、正確な書類を発行し、トラブルがないようにしましょう。

弊社が提供する「建築業向け管理システム アイピア」は、領収書の発行はもちろん、請求書や見積書など各種帳票の発行や、原価管理、工程管理など多くの業務を一元管理できます。

こちらもあわせてご検討ください。

建築業(工務店・リフォーム向け)で使えるテンプレートに関する記事

- 【建築業向け】工程表の書き方・作成手順を紹介(無料テンプレートあり)

- 工事台帳とは?【無料DLあり】エクセルテンプレートとおすすめ3選を紹介

- 【建築業向け】工事完了報告書の書き方(無料テンプレート付き)

- リフォーム・工務店向けの工事請負契約書(無料テンプレート)

- 工事のお知らせの例文(無料テンプレートあり)近隣挨拶の範囲やタイミングを解説

業務で使えるテンプレートに関する記事

- 【建築業向け】すぐに使える見積書 エクセルテンプレート(無料・登録不要)

- 【建設業向け】請求書(適格請求書)の書き方(無料テンプレート付き)

- 【無料】建設業向け 発注書・注文書 エクセルテンプレート

- 【建築業向け】領収書の書き方とは?(無料テンプレート付き)

- 【超初級】業務改善報告書の基本的な書き方とは?テンプレート例つき

効率的に書類作成ができるシステムに関する記事

"社内のデータを一元管理"工務店・リフォーム会社が選ぶ!